Nikt nie robi interesów ze stratą. Nawet sprzedaż nasion przynosi sprzedawcy pewien zysk. Ale tutaj łatwo jest dowiedzieć się, co to będzie i gdzie go użyć. W przedsiębiorstwach kwestie zysku są trudniejsze do rozwiązania - najpierw trzeba znaleźć fundusze, zainwestować je, sprzedać towary, spłacić długi i uzyskać zysk netto. Jak obliczana jest marża zysku w produkcji? Spróbujmy to wszystko rozgryźć.

Zyski i koszty produkcji

W każdej dziedzinie działalności, a zwłaszcza w produkcji, ważne pojęcia Uwzględnia się wynikające z tego zyski i wydatki. Są to główne wskaźniki ekonomiczne, które bezpośrednio tworzą przyczynę i cechy finansowe działalności przedsiębiorstwa. Aby przedsiębiorstwo ostatecznie wypracowało stopę zysku netto, zawsze konieczne jest poniesienie wydatków. Ważne jest, aby wydatki nie przekraczały dochodów, w przeciwnym razie działania organizacji nie mają sensu. Dlatego wydatki muszą być prawidłowo rozłożone. Ale zysk zależy od tego, jak prawidłowo pracownicy rozłożą te koszty i w jakim kierunku zostaną one skierowane.

Stopa zysku: definicja

Po zrozumieniu niektórych pojęć łatwiej będzie zrozumieć cechy ekonomiki produkcji. Zatem stopa zysku to procentowy stosunek zysku za dany okres do kapitału wniesionego przed jego rozpoczęciem. Inaczej mówiąc, wskaźnik ten odzwierciedla wzrost zainwestowanego kapitału na początek okresu sprawozdawczego. Z kolei wypłacone środki obejmują wynagrodzenia pracowników i koszty produkcji. Najważniejsze w tej definicji jest masa zysku.

Po zrozumieniu niektórych pojęć łatwiej będzie zrozumieć cechy ekonomiki produkcji. Zatem stopa zysku to procentowy stosunek zysku za dany okres do kapitału wniesionego przed jego rozpoczęciem. Inaczej mówiąc, wskaźnik ten odzwierciedla wzrost zainwestowanego kapitału na początek okresu sprawozdawczego. Z kolei wypłacone środki obejmują wynagrodzenia pracowników i koszty produkcji. Najważniejsze w tej definicji jest masa zysku.

Co wpływa na dynamikę zysków?

Stopa zysku, jak każdy inny wskaźnik ekonomiczny, zależy od wielu czynników. Jednym z czynników wpływających na jego dynamikę jest cena rynkowa oraz stan makroekonomiczny rynku. I oczywiście stopa zysku netto zależy od podaży i popytu na rynku. Wskaźnik ten określa zwrot z inwestycji w stosunku do ilości zainwestowanych pieniędzy.

Stopa zysku, jak każdy inny wskaźnik ekonomiczny, zależy od wielu czynników. Jednym z czynników wpływających na jego dynamikę jest cena rynkowa oraz stan makroekonomiczny rynku. I oczywiście stopa zysku netto zależy od podaży i popytu na rynku. Wskaźnik ten określa zwrot z inwestycji w stosunku do ilości zainwestowanych pieniędzy.

Jeżeli pomiędzy tymi wskaźnikami występuje różnica w kierunku malejącego popytu na produkty przedsiębiorstwa, oznacza to, że stopa zysku kształtuje się na niskim poziomie i istnieje zagrożenie stratą.

Na jego dynamikę wpływają zmiany:

- struktura kapitału, jeżeli wydatki na elementy kapitału stałego są niższe, wówczas stopa zysku staje się wyższa i odwrotnie;

- wskaźnik rotacji kapitału – im wyższy, tym lepszy wpływ na zysk; większy dochód pochodzi z krótkoterminowego obrotu kapitałowego, w przeciwieństwie do długoterminowego obrotu kapitałowego.

Czynnik określający stopę zysku

Za główne czynniki determinujące stopę zysku uważa się masę zysku, stopę obrotu kapitału, strukturę kosztów zainwestowanych pieniędzy, skalę środków produkcji i ich oszczędności. Każdy z tych czynników ma swój wpływ na dochód i jego składowe. Jednak największy wpływ na rentowność ma waga zysku. Jest to wartość bezwzględna uzyskanego zysku. Im wyższy ten wskaźnik, tym bardziej opłacalny jest biznes. Takie podejście pomaga określić właściwe kroki w późniejszym rozwoju biznesu.

Za główne czynniki determinujące stopę zysku uważa się masę zysku, stopę obrotu kapitału, strukturę kosztów zainwestowanych pieniędzy, skalę środków produkcji i ich oszczędności. Każdy z tych czynników ma swój wpływ na dochód i jego składowe. Jednak największy wpływ na rentowność ma waga zysku. Jest to wartość bezwzględna uzyskanego zysku. Im wyższy ten wskaźnik, tym bardziej opłacalny jest biznes. Takie podejście pomaga określić właściwe kroki w późniejszym rozwoju biznesu.

Jak można wyrazić zysk?

Zysk można wyrazić rentownością przedsiębiorstwa. Ponieważ wskaźnik ten jest bardzo ściśle powiązany ze stopą zysku. Co to znaczy? Podobnie jak zysk, realny wskaźnik można określić na koniec cyklu życia projektu.

Jakościową miarą zysku jest bezpośrednia stopa zysku, którą oblicza się poprzez stosunek wartości dodatkowej do kapitału zaawansowanego.

Właściciel może obliczyć uzyskany dochód jako procent zainwestowanych środków lub w jednostkach pieniężnych powszechnych w wielu krajach. W tej chwili do otrzymywania i obliczania zysków używa się dolarów.

Jak obliczany jest ten wskaźnik?

Zysk to końcowy wynik działalności przedsiębiorstwa, który określa się według następującego wzoru:

P=E-W ogółem,

gdzie „P” to zysk, „B” to przychód ze sprzedaży produktów, „Z suma”. – całkowity koszt stworzenia produktu i jego promocji.

Kalkulacja stopy zwrotu ustalana jest na podstawie stosunku zysku netto do sumy inwestycji kapitałowych. Dane uzyskuje się w procentach.

Pozwala to na określenie wyceny projektów, które bezpośrednio wymagają inwestycji kapitałowych. Na podstawie uzyskanych danych można wyciągnąć wnioski.

Im wyższy wskaźnik wartości zysku, tym lepiej dla przedsiębiorstwa, gdyż zysk można w niego inwestować dalszy rozwój projekt organizacyjny lub rozwój produkcji. Będzie to miało pozytywny wpływ na działalność firmy i wzrost przychodów w przyszłości. Na podstawie wskaźników zysku można ocenić wykonalność inwestowania środków w spółkę. Wartość tego wskaźnika przyspiesza proces decyzyjny.

Dwa sposoby generowania dochodu przez przedsiębiorstwo

Wewnętrzna stopa zwrotu to rodzaj zwrotu, który występuje, gdy inwestycje i przepływy pieniężne z inwestycji są równe. W takim przypadku firma uzyska dochód na dwa sposoby:

- inwestycje kapitału według IRR (%) w dowolne instrumenty pieniężne;

- inwestycje kapitałowe, które produkują przepływ środków pieniężnych w tym przypadku wszystkie składniki tego przepływu są inwestowane według IRR(%).

IRR w tym przypadku pełni rolę bariery. Dla inwestora jest to bardzo ważny wskaźnik, ponieważ po jego przestudiowaniu widzi, czy rozwijać projekt, czy go odrzucić. Jeżeli koszt zainwestowanych środków będzie wyższy niż wartość tego wskaźnika, wówczas projekt będzie nieopłacalny i należy go odrzucić.

IRR to stosunek kosztu pozyskanego kapitału do korzyści projektu, z uwzględnieniem wydanych środków. Najkorzystniejszą wartość tego wskaźnika osiąga się poprzez skrócenie czasu pomiędzy stopami dyskontowymi.

Jak ustala się średnią stopę zysku?

Istnieje naturalny mechanizm kształtowania się średniej stopy zysku. Wartość ta nie jest już ustalana specyficznie przez rynek, lecz tworzą ją właściciele (kapitaliści) i inwestorzy. Tutaj wiodącą rolę odgrywa pojawienie się konkurencji, o czym porozmawiamy poniżej.

Ogólnie rzecz biorąc, proces kształtowania się średniej stopy zysku polega na tym, że kapitaliści, widząc dość wysoki zysk uzyskiwany przez firmę, starają się zarobić więcej pieniędzy na produkcji. Z tego powodu więcej korzystne warunki obroty Inwestorzy starają się także lokować swój kapitał w branżę, która będzie generować zyski. Konkurencja wewnątrzgałęziowa pojawia się wraz z pojawieniem się bardziej jednorodnych branż. Ale może pojawić się także konkurencja międzybranżowa, która determinuje także kształtowanie się średniej stopy zysku.

Wpływ konkurencji na ten wskaźnik

Na średnią stopę zysku wpływają dwa rodzaje konkurencji: międzygałęziowa i wewnątrzgałęziowa.

Konkurencja wewnątrzgałęziowa to rywalizacja w jednej branży, w której produkowane są towary jednorodne. Tutaj wszystkie wysiłki i zasoby są kierowane na produkcję tego produktu. W takim przypadku jego koszt wzrasta. Na rynku o konkurencji produktowej decyduje nie indywidualna, ale jednakowa wartość społeczna. A jego wielkość zależy od średnich wskaźników. W rezultacie marża zysku przedsiębiorstwa może wykazywać tendencję spadkową, co ma negatywny wpływ na całokształt działalności. Aby uniknąć takiego zjawiska, kapitaliści dążą do wprowadzenia nowych technologii, które umożliwiają szybki proces produkcji przy minimalnych kosztach i starają się dorównać cenom rynkowym bez strat.

Konkurencja wewnątrzgałęziowa to rywalizacja w jednej branży, w której produkowane są towary jednorodne. Tutaj wszystkie wysiłki i zasoby są kierowane na produkcję tego produktu. W takim przypadku jego koszt wzrasta. Na rynku o konkurencji produktowej decyduje nie indywidualna, ale jednakowa wartość społeczna. A jego wielkość zależy od średnich wskaźników. W rezultacie marża zysku przedsiębiorstwa może wykazywać tendencję spadkową, co ma negatywny wpływ na całokształt działalności. Aby uniknąć takiego zjawiska, kapitaliści dążą do wprowadzenia nowych technologii, które umożliwiają szybki proces produkcji przy minimalnych kosztach i starają się dorównać cenom rynkowym bez strat.

Konkurencja międzybranżowa to konkurencja pomiędzy samymi kapitalistami z różnych branż, gdzie zyski i stopy zysku są na wyższym poziomie. Ponieważ kapitał jest przelewany do różnych branż, mają one różną strukturę. Jak wiadomo, wartość dodatkowa powstaje jedynie poprzez przyciągnięcie pracowników najemnych; mniejszy kapitał stanowi odpowiednią masę wartości dodatkowej. Natomiast w przedsiębiorstwach o wysokim organicznym składzie kapitału wartość dodatkowa będzie mniejsza. Pojawienie się tego typu konkurencji prowadzi do transferu środków z jednej branży do drugiej. Przepływ kapitału powoduje, że w przemyśle o niskiej strukturze maleje wartość dodatkowa, wzrasta produkcja towarów, spada cena rynkowa i maleje masa przemysłu. W wyniku transfuzji wyrównuje się średnia stopa zysku, którą określa wzór: P΄ cp = Ʃ M: Ʃ (C+V) × 100%,

Gdzie um– całkowita wartość dodatkowa powstająca w różnych gałęziach przemysłu;

Ʃ (C+V)- cały kapitał został skierowany na różne gałęzie przemysłu.

W rezultacie firma uzyskuje średni zysk dla wszystkich branż.

2 Szacowana stopa zwrotu (aror)

Drugą księgową metodą analizy inwestycji kapitałowych jest szacowana stopa zwrotu (AROR), zwana także zwrotem z kapitału (ROI). Jak sama nazwa wskazuje, metoda ta porównuje rentowność projektu i zainwestowanego kapitału. Jedną z wad tej metody jest to, że istnieje wiele sposobów definiowania pojęć „dochód” i „zainwestowany kapitał”. Różne szacunki zysków mogą, ale nie muszą, uwzględniać opłaty finansowe, amortyzację oraz podatki. Jednak większość ogólna definicja Pojęcie „dochodu” przy obliczaniu AROR to „zysk przed odsetkami i podatkami”, który obejmuje amortyzację.

Zazwyczaj AROR stosuje się w dwóch odmianach, w zależności od definicji zainwestowanego kapitału. Może obejmować zainwestowany kapitał początkowy lub średni kapitał zainwestowany w całym okresie trwania inwestycji. Zainwestowany kapitał początkowy składa się z kosztów zakupu i zainstalowania środków trwałych oraz zwiększenia kapitału obrotowego wymaganego w początkowej fazie inwestycji. Jednak na ostatni etap W miarę postępu projektu zainwestowany kapitał zmniejsza się do wartości końcowej sprzętu plus pozostałe składniki kapitału obrotowego.

Formułę można przedstawić jako:

(2.2),

(2.2),

Uzyskane wyniki znacznie różnią się od siebie. Jeżeli jednak zarówno ustalenie kryteriów kwalifikowalności, jak i analiza finansowa zostaną przeprowadzone tą samą metodą, decyzje inwestycyjne podjęte na ich podstawie nie będą się różnić.

Podobnie jak okres zwrotu inwestycji, metoda AROR ma swoje wady. Jako miarę rentowności projektów wykorzystuje zyski księgowe (a nie przepływy pieniężne). Zauważono już, że istnieje wiele sposobów obliczania zysku księgowego, co pozwala manipulować wskaźnikiem AROR. Niespójności w obliczeniach zysków skutkują bardzo zróżnicowanymi wartościami AROR, a często te niespójności są wynikiem zmiany zasad rachunkowości firmy, która może być nieznana decydentowi inwestycyjnemu. Ponadto zyski księgowe podlegają „zakłóceniom”, takim jak koszty amortyzacji oraz zyski lub straty ze sprzedaży środków trwałych, które nie stanowią prawdziwych przepływów pieniężnych i dlatego nie mają wpływu na majątek inwestorów.

Drugą ważną wadą AROR (podobnie jak RR) jest to, że nie uwzględnia on aspektu czasowego wartości pieniądza. Zysk z inwestycji liczony jest jako średni odnotowany zysk, choć dochód osiąga się na poziomie różne okresy czasie i może zmieniać się z roku na rok.

Inny problem związany z AROR pojawia się, gdy stosuje się przypadek „średniego zaangażowanego kapitału”. W tym przypadku koszt początkowy i wartość rezydualna inwestycji są uśredniane, aby odzwierciedlić wartość aktywów powiązanych w okresie życia inwestycji. Im wyższa wartość rezydualna inwestycji, tym wyższy staje się mianownik we wzorze AROR i tym niższa jest wyliczona stopa zwrotu.

Paradoks wartości rezydualnej jest problemem w wycenie inwestycji AROR, który może prowadzić do podejmowania błędnych decyzji.

W praktyce AROR bardzo często wykorzystuje się do uzasadnienia decyzji inwestycyjnych. Może to wynikać z faktu, że decydenci często wolą analizować inwestycje pod kątem zysków, ponieważ na podstawie tego kryterium często ocenia się wyniki samych menedżerów. Nie ulega wątpliwości, że stosowanie tego wskaźnika do oceny projektów prowadzi część organizacji do podejmowania błędnych decyzji inwestycyjnych.

Nie można zatem nie zauważyć, że dwie główne „tradycyjne” metody analizy nie są idealne. Choć oba są stosowane w praktyce, mają też szereg poważnych wad, które prowadzą do błędnych decyzji inwestycyjnych. W literaturze teoretycznej poświęconej działalności inwestycyjnej metodom tym nie poświęca się zbyt wiele uwagi. Zostały one wyparte przez „wyrafinowane” metody, których korzenie sięgają teorii ekonomii.

Ekonomiczne podejście do analizy projektów polega na ustaleniu wartości projektu w porównaniu z innymi projektami, a także na analizie atrakcyjności finansowej projektu przy ograniczonych zasobach. Najbardziej znanym i często stosowanym w praktyce jest wskaźnik wartości bieżącej netto (NPV).

Wartość bieżąca netto pozwala uzyskać najbardziej uogólnioną charakterystykę wyniku inwestycji, czyli jej efektu końcowego w wartości bezwzględnej. Wartość bieżąca netto rozumiana jest jako różnica pomiędzy kwotą przepływów pieniężnych zredukowaną do wartości bieżącej (poprzez dyskontowanie) za okres funkcjonowania projektu inwestycyjnego a kwotą środków zainwestowanych w jego realizację.

(2.4),

(2.4),

gdzie NPV to wartość bieżąca netto;

DP – wielkość przepływów pieniężnych (w wartości bieżącej) za cały okres funkcjonowania projektu inwestycyjnego (przed rozpoczęciem inwestycji w niego). Jeżeli pełny okres eksploatacji przed rozpoczęciem nowej inwestycji w danym obiekcie jest trudny do ustalenia, do obliczeń przyjmuje się stawkę 5 lat (jest to średni okres amortyzacji sprzętu, po którym należy go wymienić );

IP – kwota środków inwestycyjnych (w wartości bieżącej) przeznaczona na realizację projektu inwestycyjnego.

Jeśli rozwiniemy składniki poprzedniego wzoru, przybierze on postać:

NPV=  (2.5),

(2.5),

Gdzie B – suma świadczeń za rok t;

C – koszty całkowite za rok t;

t – odpowiedni rok projektu (1,2,3, …n);

i – stopa dyskontowa (procentowa).

Opisując wskaźnik wartości bieżącej netto, należy zauważyć, że może on służyć nie tylko do porównawczej oceny efektywności projektów inwestycyjnych, ale także jako kryterium możliwości ich realizacji.

Projekt inwestycyjny, dla którego wskaźnik wartości bieżącej netto jest ujemny (patrz rysunek 1a) lub równy zero (patrz rysunek 1b) powinien zostać odrzucony, gdyż nie przyniesie inwestorowi dodatkowego dochodu z zainwestowanego kapitału. Projekty inwestycyjne z wartość dodatnia wskaźnik wartości bieżącej netto (patrz rysunek 1c) pozwala na podwyższenie kapitału inwestora.

Wskaźnik wartości bieżącej netto (NPV) ma oczywiste zalety i wady.

Zaletą jest to, że wskaźnik ten ma charakter bezwzględny i uwzględnia skalę inwestycji. Pozwala to na obliczenie wzrostu wartości przedsiębiorstwa lub wysokości kapitału inwestora. Ale te zalety wiążą się również z wadami.

Po pierwsze, wartość bieżąca netto jest trudna, a w niektórych przypadkach niemożliwa do normalizacji. Na przykład bieżąca wartość netto pewnego projektu wynosi 20 tysięcy hrywien. Czy to dużo czy mało? Trudno odpowiedzieć na to pytanie, zwłaszcza jeśli weźmiemy pod uwagę projekt niealternatywny. Można oczywiście ustalić dolny limit kwoty wartości bieżącej netto, jeśli nie zostanie on osiągnięty, projekt zostanie odrzucony. Jest to jednak w dużej mierze działanie dobrowolne, nie oddające istoty procesu inwestycyjnego.

Druga wada polega na tym, że bieżący dochód netto nie pokazuje jednoznacznie, jaki efekt przyniosły wysiłki inwestycyjne. Chociaż przy obliczaniu wartości bieżącej netto uwzględnia się wielkość inwestycji, nie dokonuje się względnego porównania.

D  Kolejnym ogólnym kryterium, które jest znacznie rzadziej stosowane w praktyce decyzji projektowych, jest stosunek korzyści do kosztów. Definiuje się ją jako sumę zdyskontowanych korzyści podzieloną przez sumę zdyskontowanych kosztów.

Kolejnym ogólnym kryterium, które jest znacznie rzadziej stosowane w praktyce decyzji projektowych, jest stosunek korzyści do kosztów. Definiuje się ją jako sumę zdyskontowanych korzyści podzieloną przez sumę zdyskontowanych kosztów.

(2.6),

(2.6),

Kryterium wyboru projektów przy zastosowaniu stosunku korzyści do kosztów jest takie, że jeżeli współczynnik jest równy lub większy od jedności, realizację projektu uznaje się za udaną. Pomimo popularności tego wskaźnika. Ma wady. Wskaźnik ten nie nadaje się do rankingu zalet niezależnych projektów i absolutnie nie nadaje się do selekcji projektów wzajemnie się wykluczających. Wskaźnik ten nie pokazuje rzeczywistych korzyści netto projektu. Na przykład mały projekt może mieć znaczące znaczenie wyższy współczynnik korzyści-koszty niż duży projekt, a jeśli nie zastosujesz obliczenia NPV, możesz podjąć błędną decyzję co do projektu.

Wskaźnik rentowności pokazuje względną rentowność projektu lub zdyskontowaną wartość wpływów pieniężnych z projektu na jednostkę inwestycji.

Wskaźnik rentowności oblicza się według wzoru:

(2.7),

(2.7),

gdzie ID jest wskaźnikiem rentowności projektu inwestycyjnego;

DP – wielkość przepływów pieniężnych w wartości bieżącej;

IP – wielkość środków inwestycyjnych przeznaczonych na realizację projektu inwestycyjnego (w przypadku, gdy inwestycje są różne w czasie, również obniżona do wartości bieżącej).

Wskaźnik „wskaźnika rentowności” może służyć także nie tylko do oceny porównawczej, ale także jako kryterium przy przyjęciu inwestycji do realizacji.

Jeżeli wartość wskaźnika rentowności jest mniejsza lub równa jedności, projekt należy odrzucić ze względu na to, że nie przyniesie dodatkowy dochód inwestor. W związku z tym projekty inwestycyjne mogą zostać przyjęte do realizacji jedynie z wartością wskaźnika rentowności powyżej jedności.

Porównując wskaźniki „wskaźnik zwrotu” i „bieżący dochód netto” zwróćmy uwagę na fakt, że wyniki oceny efektywności inwestycji są bezpośrednio zależne: wraz ze wzrostem wartości bezwzględnej bieżącego dochodu netto wartość wskaźnik rentowności również rośnie i odwrotnie. Ponadto, jeśli wartość bieżąca netto wynosi zero, wskaźnik rentowności będzie zawsze równy jeden. Oznacza to, że tylko jeden (dowolny) z nich może zostać wykorzystany jako kryterialny wskaźnik możliwości realizacji inwestycji. Jeśli jednak przeprowadzona zostanie ocena porównawcza, wówczas w tym przypadku należy wziąć pod uwagę oba wskaźniki: wartość bieżącą netto i wskaźnik rentowności, ponieważ pozwalają one inwestorowi ocenić skuteczność inwestycji z różnych stron.

Okres zwrotu– jest to okres, w którym wysokość uzyskanych dochodów będzie równa kwocie dokonanej inwestycji.

Wskaźnik ten obliczany jest ze wzoru:

(2.8),

(2.8),

gdzie PO to okres zwrotu zainwestowanych środków w projekt inwestycyjny;

IP – wielkość środków inwestycyjnych przeznaczonych na realizację projektu inwestycyjnego (w przypadku doprowadzenia inwestycji do wartości bieżącej w różnym czasie);

- średnia wielkość przepływów pieniężnych (w wartości bieżącej) w okresie. W przypadku inwestycji krótkoterminowych okres ten przyjmuje się jako jeden miesiąc, a dla inwestycji długoterminowych - jeden rok;

- średnia wielkość przepływów pieniężnych (w wartości bieżącej) w okresie. W przypadku inwestycji krótkoterminowych okres ten przyjmuje się jako jeden miesiąc, a dla inwestycji długoterminowych - jeden rok;

n – liczba okresów.

Charakteryzując wskaźnik „okresu zwrotu”, należy zwrócić uwagę na fakt, że można za jego pomocą ocenić nie tylko efektywność inwestycji, ale także poziom ryzyka inwestycyjnego związanego z płynnością (im dłuższy okres realizacji projektu do jego pełny zwrot, tym wyższy poziom ryzyka inwestycyjnego). Wadą tego wskaźnika jest to, że nie uwzględnia on przepływów pieniężnych, które powstają po okresie zwrotu inwestycji. Zatem w przypadku projektów inwestycyjnych o długim okresie użytkowania można uzyskać znacznie więcej po okresie ich zwrotu. duża suma wartość bieżąca netto niż w przypadku projektów inwestycyjnych z krótkoterminowe eksploatacji (z podobnym lub nawet szybszym okresem zwrotu).

Wewnętrzna stopa zwrotu(IRR) jest najbardziej złożonym ze wszystkich wskaźników z punktu widzenia mechanizmu jego obliczania. Wskaźnik ten charakteryzuje poziom rentowności konkretnego projektu inwestycyjnego, wyrażony stopą dyskontową, przy której przyszła wartość przepływów pieniężnych z inwestycji sprowadzana jest do wartości bieżącej zainwestowanych środków. Wewnętrzną stopę zwrotu można scharakteryzować jako stopę dyskontową, przy której wartość bieżąca netto zostanie zredukowana do zera w procesie dyskontowania.

Do określenia wewnętrznej stopy zwrotu stosuje się przybliżone metody obliczeniowe, z których jedną jest metoda interpolacji liniowej. Aby zastosować tę metodę, musisz wykonać następujący algorytm:

NA ten obrazek  jest wartością bieżącą netto odpowiadającą wartości przedostatniej stopy procentowej, oraz

jest wartością bieżącą netto odpowiadającą wartości przedostatniej stopy procentowej, oraz  jest wartością bieżącą netto odpowiadającą wartości ostatniej stopy procentowej.

jest wartością bieżącą netto odpowiadającą wartości ostatniej stopy procentowej.

Stosując metodę interpolacji, obliczoną wartość wewnętrznej stopy zwrotu znajdujemy ze wzoru:

(2.9)

(2.9)

Opisując wskaźnik „wewnętrznej stopy zwrotu”, należy zauważyć, że jest on najbardziej odpowiedni do oceny porównawczej. W tym przypadku oceny porównawczej można dokonać nie tylko w ramach rozpatrywanych projektów inwestycyjnych, ale także w szerszym zakresie (np. porównanie wewnętrznej stopy zwrotu projektu inwestycyjnego z poziomem rentowności aktywa wykorzystywane w bieżącym okresie działalność gospodarcza firmy; ze średnią stopą zwrotu z inwestycji; ze stopą zwrotu z inwestycji alternatywnych – depozyty, zakup obligacji rządowych). Ponadto każda firma, biorąc pod uwagę swój poziom ryzyka inwestycyjnego, może ustalić dla siebie kryterialny wskaźnik wewnętrznej stopy zwrotu, stosowany do oceny projektów. Projekty o niższej wewnętrznej stopie zwrotu zostaną automatycznie odrzucone jako niespełniające wymogów efektywności inwestycji realnych. W praktyce oceny projektów inwestycyjnych taki wskaźnik nazywany jest „krańcową stopą wewnętrznej stopy zwrotu”.

Pomimo pewnych pozytywnych właściwości wskaźnika IRR ma on wady:

Projekt może nie mieć jednej IRR. Taka różnorodność rozwiązań może pojawić się w przypadku kilkukrotnej zmiany znaku rocznych przepływów pieniężnych w okresie realizacji projektu (z dodatniego na ujemny i odwrotnie). Dzieje się tak, gdy dochód uzyskany z projektu jest ponownie inwestowany w projekt.

Zastosowanie jednej wartości stopy dyskontowej gwarantuje, że jej wartość będzie stała przez cały okres trwania projektu. Jednak w przypadku projektów o długim okresie realizacji (ze względu na dużą niepewność w późniejszych okresach) zastosowanie jednego czynnika dyskontowego w całym cyklu życia projektu jest raczej niemożliwe.

Pomimo takiej krytyki wskaźnik IRR jest mocno zakorzeniony w analizie projektów i większość projektów na nim opiera się.

Nowoczesna analiza projektów kładzie nacisk na łączne wykorzystanie wskaźników NPV i IRR. Kryterium CA oceny projektu, czyli wewnętrzna stopa zwrotu, wyznacza próg przyjęcia projektów do realizacji. Formalnie IRR pokazuje stopę dyskontową, przy której projekt nie zwiększa ani nie zmniejsza wartości firmy, dlatego krajowi analitycy nazywają ten wskaźnik dyskontem zweryfikowanym. Pokazuje wartość odcięcia współczynnika dyskontowego, który dzieli inwestycje na akceptowalne i niedopuszczalne.

Podajmy przykład obliczania wskaźników efektywności.

Do rozpatrzenia został złożony projekt rozwoju produkcji zabawek dziecięcych. Planowane przepływy pieniężne w tys. UAH powstałe w wyniku realizacji projektu rozłożone są na lata:

Załóżmy, że projekt jest realizowany ze środków kredytowych przy oprocentowaniu bankowym wynoszącym 10% rocznie. Czy Twoja decyzja ulegnie zmianie, jeśli bank podniesie stawkę do 18%?

Aby rozwiązać problem, należy określić kryteria wartości bieżącej netto projektu, relacji korzyści do kosztów i wewnętrznej stopy zwrotu oraz obliczyć wartość zdyskontowanych przepływów pieniężnych przy stopie dyskontowej 10 i 18% . Wyniki obliczeń podsumowujemy w tabeli.

|

DO |

Przepływy pieniężne netto = B-W |

B(10%) zniżki |

3(10%) zniżki |

||||||

|

|

Przy stopie dyskonta 10% NPV projektu wynosi 144,7 tys. UAH. . współczynnik korzyści – koszty V/C =  , co wskazuje na wykonalność projektu, ponieważ NPV>0 i V/Z>1.

, co wskazuje na wykonalność projektu, ponieważ NPV>0 i V/Z>1.

Przy stopie 18% NPV = -103,4, ponieważ NPV

Obliczmy wartość IRR, która odzwierciedla krańcową wartość stopy dyskontowej, powyżej której projekt staje się nieopłacalny.

IRR=10+

Wyciągnijmy wniosek. Przy stopie dyskontowej wynoszącej 10% projekt jest opłacalny, natomiast wzrost stopy dyskontowej powyżej 14,2% staje się nieopłacalny.

Tworząc program inwestycyjny, należy porównać projekty o różnym czasie trwania. Niewłaściwe jest dokonywanie porównań w oparciu o wskaźniki NPV zaczerpnięte z biznesplanów. W tym przypadku stosuje się metodę obliczania NPV danych przepływów, która wygląda następująco:

Wyznacza się najmniejszą wspólną wielokrotność (LCM) czasu trwania analizowanych projektów Z=LCM(i, j);

Biorąc pod uwagę, że każdy z projektów powtarza się określoną liczbę razy (n) w okresie Z, całkowitą wartość NPV dla każdego z porównywanych parami projektów wyznacza się ze wzoru:

NPV  = NPV

= NPV  …) (2.10),

…) (2.10),

Gdzie NPV i to bieżąca wartość netto pierwotnego projektu (wzjęty biznesplan);

n – czas trwania projektu.

i – stopa procentowa;

Przykład. Wybierz preferowany projekt z kolekcji projekty A, B, C z różnymi terminami realizacji, wykorzystując dane:

Najmniejsza wspólna wielokrotność czasu trwania projektów wynosi 6. W tym okresie Projekt A można powtórzyć trzykrotnie, a Projekt B dwukrotnie. Projekty A i B analizujemy parami. Całkowita wartość NPV projektu A (A) w przypadku trzykrotnego powtórzenia:

NPV(A)=3,3+  milion

milion

Całkowita wartość NPV(B) w przypadku podwójnego powtórzenia:

NPV(B)=  milion

milion

Preferowany jest projekt B.

Podobne porównania przeprowadzamy dla porównania parami projektów B i C i stwierdzamy, że w przypadku trzykrotnego powtórzenia projektu B całkowita NPV wyniesie:

NPV(B)=4,96+  milion

milion

W tym przypadku preferowany jest Projekt B.

Aby sformułować program inwestycyjny, mamy priorytetową liczbę projektów: B, B, A.

Jeżeli analizowanych jest kilkadziesiąt projektów różniących się czasem trwania, obliczenia trwają dłużej. W tym przypadku można je uprościć, jeśli założymy, że każdy z analizowanych projektów jest realizowany nieograniczoną liczbę razy. W tym przypadku liczba wyrazów we wzorze na obliczenie NPV(i, n) będzie dążyć do nieskończoności, a wartość NPV(i,+) można wyznaczyć korzystając ze wzoru na nieskończenie malejący postęp geometryczny:

NPV(i,+) = lim i t NPV(i n) = NPV  (2.11)

(2.11)

Z dwóch projektów porównywanych parami preferowany jest projekt o większej wartości NPV(i,+).

Projekt A: NPV(2,+)=3,3*  milion

milion

Projekt B: NPV(3,+)= 5,4*  milion

milion

Projekt B: NPV(2,+)= 4,96*  milion

milion

To. uzyskuje się tę samą sekwencję projektów: C, B, A.

Analiza kosztów i korzyści

W gospodarce rynkowej celem istnienia przedsiębiorstw jest zysk. Rentowność charakteryzuje zdolność przedsiębiorstwa do generowania zysku, odzwierciedlającą ogólnie efektywność całej działalności gospodarczej przedsiębiorstwa.

W ogólna perspektywa Rentowność jako wskaźnik efektywności wyznaczana jest przez relację pomiędzy otrzymanymi korzyściami ekonomiczno-finansowymi z jednej strony, a wysiłkiem przedsiębiorstwa związanym z ich otrzymaniem z drugiej strony. Rozważany wskaźnik może przybierać różne postacie, w zależności od zysku brutto lub netto w liczniku oraz podstawy obliczeniowej wyrażającej wysiłek lub koszty (aktywa ekonomiczne, kapitał, koszt własny sprzedaży, koszt sprzedanych towarów po cenie sprzedaży itp.).

W analiza konieczne jest przedstawienie głównych wskaźników pozwalających na analizę poziomu rentowności.

Marża zysku brutto(wskaźnik 46) charakteryzuje udział zysku brutto na lej w sprzedaży netto.

Jego wartość powinna pozostać niezmieniona lub dynamicznie rosnąć. Spadek poziomu tego wskaźnika oznacza wzrost kosztu sprzedaży. Na stopę zysku brutto wpływają następujące czynniki: struktura sprzedanych produktów, koszt sprzedanych produktów, cena sprzedaży. Wielkość produkcji nie ma bezpośredniego wpływu, ponieważ wpływając na licznik i mianownik w równych proporcjach, wpływ na stopę zysku brutto staje się zerowy. Wielkość produkcji ma jednak pośredni wpływ poprzez koszty, ponieważ w warunkach wzrostu wielkości produkcji koszt jednostki produkcji maleje ze względu na koszty stałe.

Marża zysku operacyjnego(wskaźnik 47) odzwierciedla zdolność przedsiębiorstwa do generowania zysku ze swojej podstawowej działalności w przeliczeniu na jeden lei sprzedaży.

Marża zysku netto(wskaźnik 48) charakteryzuje zdolność przedsiębiorstwa do generowania zysku netto uzyskiwanego przez przedsiębiorstwo przeciętnie na jeden lei sprzedaży netto.

Wzrost poziomu tego współczynnika oznacza efektywne zarządzanie procesem produkcyjnym. Współczynnik ten zależy od stawki podatku dochodowego oraz możliwości skorzystania przez przedsiębiorstwo z ulg podatkowych. W warunkach stabilnej stawki podatkowej poziom zysku netto uzależniony jest od efektywności wykorzystania pożyczonych źródeł. Stopę zysku netto analizuje się w czasie i im wyższa jest jej wartość, tym „bogatsi” są akcjonariusze.

Zwrot ekonomiczny (ROA)(wskaźnik 49) charakteryzuje efektywność środków wykorzystanych w procesie produkcyjnym, niezależnie od tego, czy pochodzą one z własnych, czy też pożyczonych źródeł finansowania. Jego wartość może być ujemna, jeżeli spółka poniesie straty.

Wysokość rentowności ekonomicznej można zwiększyć albo poprzez zwiększenie liczby obrotów aktywami, albo poprzez zwiększenie marży zysku netto, albo jedno i drugie.

Analiza standardów rentowności ekonomicznej przeprowadzana jest w sposób dynamiczny, który musi być wyższy od poziomu inflacji, aby przedsiębiorstwo mogło utrzymać się na rynku. W Mołdawii wartość ta nie jest niższa niż 10-15%, czyli na każdego leja przypada co najmniej 10-15 bani zysku (istnieje opinia 20-25%)

Poziom rentowności ekonomicznej pozwoli spółce na jak najszybszą aktualizację i powiększenie majątku.

Zwrot z kapitału zaawansowanego (wskaźnik 50)

jest prywatnym wskaźnikiem rentowności ekonomicznej i odzwierciedla osiągnięcia ekonomiczne w zakresie wykorzystania majątku produkcyjnego, niezależnie od kolejności finansowania i systemu podatkowego.

Zwrot finansowy (ROE) (wskaźnik 51) mierzy zwrot z kapitału własnego, a co za tym idzie, z inwestycji finansowej akcjonariusza w akcje spółki.

Rentowność finansowa ukazuje stopień efektywności kapitału własnego i nagradza właścicieli przedsiębiorstwa wypłacając im dywidendy i zwiększając kapitały rezerwowe, co w istocie oznacza wzrost majątku właścicieli. Zalecany poziom to nie mniej niż 15%

Rentowność finansowa zależy od poziomu rentowności ekonomicznej i struktury finansowania przedsiębiorstwa. Może się to wydawać dziwne, ale wzrost rentowności finansowej można osiągnąć poprzez zwiększenie zadłużenia. Podobnie jak inne wskaźniki, zwrot z kapitału własnego analizowany jest w czasie i w odniesieniu do innych wskaźników. Wysoki poziom tego wskaźnika może być konsekwencją niedostatecznej kapitalizacji (niewielka ilość kapitału własnego zainwestowanego w przedsiębiorstwo przez akcjonariuszy), a nie wysokiej efektywności przedsiębiorstwa.

Wskaźnik zwrotu ze sprzedaży (pokazuje, ile zysku brutto przypada na jednostkę sprzedanych produktów). Zysk brutto str130F2

Sprzedaż netto str010F2

Zwrot z inwestycji (ROI) – pokazuje, ile jednostek pieniężnych potrzebowała firma, aby uzyskać jedną jednostkę pieniężną zysku.

Trójczynnikowy model firmy Du Pont.

Głównym aparatem są ściśle określone modele czynnikowe, które są dość szeroko stosowane w zachodniej praktyce rachunkowej i analitycznej.

Przykładowo do analizy wskaźnika zwrotu z kapitału własnego wykorzystuje się ściśle określoną trójczynnikową zależność:

Z zaprezentowanego modelu jasno wynika, że zwrot z kapitału własnego zależy od trzech czynników:

Rentowność sprzedaży

efektywność wykorzystania zasobów

Struktury źródeł finansowania danego przedsiębiorstwa. Znaczenie zidentyfikowanych czynników z punktu widzenia bieżącego zarządzania tłumaczy się tym, że są w pewnym sensie podsumować wszystkie aspekty działalności finansowo-gospodarczej przedsiębiorstwa, w szczególności pierwszy czynnik podsumowuje sprawozdanie z wyników finansowych, drugi - aktywa bilansu, trzeci - pasywa bilansu.

STOPA ZYSKU. RENTOWNOŚĆ

Będąc wartością bezwzględną, zysk jest powiązany ze skalą produkcji i zależny od wielkości przedsiębiorstwa, co w pewnym stopniu ogranicza jego możliwości analityczne jako kryterium efektywności jego pracy w gospodarka rynkowa.

Wskaźniki rentowności (rentowności) przedsiębiorstwa pozwalają nam ocenić jego wyniki finansowe i ostatecznie wydajność. Do wskaźników tych zalicza się zwykle poziom rentowności, czyli wskaźnik rentowności, który wyraża się jako stosunek określonego rodzaju zysku do określonej bazy. Liczne wskaźniki rentowności odzwierciedlają różne aspekty działalności przedsiębiorstwa. Jest rzeczą całkiem naturalną, że ogólnie rzecz biorąc, efektywność przedsiębiorstwa można określić jedynie za pomocą systemu wskaźników rentowności.

Zwrot ze sprzedaży, co oblicza się ze wzoru:

Rв (ROS) = (P/BP) 100%

gdzie P to zysk ze sprzedaży;

Вр – przychody ze sprzedaży.

Wzrost tego wskaźnika może odzwierciedlać wzrost cen produktów przy kosztach stałych lub wzrost popytu i co za tym idzie spadek kosztów jednostkowych produkcji. Wskaźnik ten pokazuje udział zysku w przychodach ze sprzedaży, a więc stosunek zysku do całkowitego kosztu sprzedanych produktów. Za pomocą tego wskaźnika przedsiębiorstwo może zdecydować o wyborze sposobów zwiększenia zysków: albo obniżyć koszty, albo zwiększyć wielkość produkcji. Wskaźnik ten, obliczany na podstawie zysku netto, nazywa się rentowność netto sprzedaży.

Zwrot z aktywów (zwrot z inwestycji):

R A (ROA) = (P/A) 100%

gdzie P jest zyskiem przedsiębiorstwa (można zastosować zysk ze sprzedaży, zysk bilansowy lub zysk netto);

A to średnia wartość aktywów (majątku) przedsiębiorstwa w pewnym okresie.

Wskaźnik ten odzwierciedla efektywność wykorzystania całości majątku przedsiębiorstwa. Dynamika rentowności aktywów jest barometrem stanu gospodarki. Jako czynnik produkcji zwrot z aktywów i jego zmiany pełnią funkcję stymulującą, ponieważ stanowią sygnał dla inwestorów. W tym przypadku siła sygnału zależy od oceny ilościowej lub poziomu zwrotu z aktywów. Średnia stopa zwrotu z aktywów w Japonii wynosi około 10,3%, a w USA -16,8%. W Japonii uważa się za opłacalne, jeśli inwestycje kapitałowe zwrócą się w ciągu 7 lat, a w USA - 4,5 roku.

Zwrot z aktywów można przedstawić jako iloczyn następujących dwóch wskaźników:

R A = R B * O A = (P/BP) * (BP/A) = (P/A)

gdzie О А – obrót aktywami, obrót.

Zatem na zwrot z aktywów wpływają przede wszystkim dwie grupy czynników związanych ze zwrotem ze sprzedaży i rotacją aktywów.

Zazwyczaj przy analizie zwrotu z aktywów przeprowadza się analizę majątku obrotowego, tj. kapitał obrotowy, ponieważ ich wpływ na ten wskaźnik w znacznym stopniu zależy od stanu i organizacji kapitału obrotowego. Obliczenia przeprowadza się za pomocą następującego wzoru:

R O C = PE/OS

gdzie PE jest zyskiem netto przedsiębiorstwa;

OS to średnia wartość drugiej części aktywów bilansu przedsiębiorstwa – aktywów obrotowych (kapitału obrotowego).

W podobny sposób przedsiębiorstwo może obliczyć rentowność majątku trwałego (środków trwałych i wartości niematerialnych i prawnych), tj. pierwszą sekcję aktywów w bilansie.

Zwrot z kapitału własnego (akcjonariusza). odzwierciedla rentowność środków własnych przedsiębiorstwa:

R SK (ROE) = PE/SK

gdzie SK jest średnią wysokością kapitału własnego przedsiębiorstwa za dany okres.

Osobliwością tego wskaźnika jest to, że po pierwsze pokazuje efektywność wykorzystania środków własnych, tj. zysk netto uzyskany na zainwestowany rubel, a po drugie stopień ryzyka przedsiębiorstwa, odzwierciedlający wzrost zwrotu z kapitału własnego.

W połączeniu z R SC można zastosować słynną formułę Duponta:

R SK = (ChP/BP) * (BP/A) * (A/SK)

Formuła ta znacząco rozszerza możliwości analityczne przedsiębiorstwa, w efekcie czego jest ono w stanie określić:

· dynamika zysku netto w przychodach ze sprzedaży (rentowność sprzedaży);

· efektywność wykorzystania majątku w oparciu o przychody ze sprzedaży i istniejące trendy (obrót aktywami);

· strukturę kapitałową przedsiębiorstwa opartą na udziale kapitału własnego w majątku;

· wpływ powyższych czynników na zwrot z kapitału własnego.

3. Zysk, stopa zwrotu

Przy pewnym poziomie cen spadek kosztów prowadzi do wzrostu dochodów, tj. Odwrotna strona koszt produkcji to zysk. Im niższe koszty, tym większy zysk i odwrotnie.

Ilościowo zysk stanowi różnicę pomiędzy przychodami ze sprzedaży produktów a całkowitymi kosztami ich wytworzenia.

Z ekonomicznego punktu widzenia zysk jest przeliczoną formą dochodu netto. Źródłem dochodu netto są nadwyżki i w pewnym stopniu niezbędna praca. Ponieważ dochód netto jest kategorią dystrybucyjną, można go zatem zdefiniować jako zrealizowaną nadwyżkę wartości produktu nad kosztami produkcji.

W wyniku odchylenia ceny produktu od jego wartości dochód netto nie pokrywa się ilościowo z wartością produktu nadwyżkowego. Izolacja kosztów producenta, które przyjmują formę kosztów, determinuje izolację dochodu, który przyjmuje formę zysku.

A. Smith uważał zysk z jednej strony za wynik pracy robotnika, ponieważ wartość, którą dodaje do kosztów materiałów, dzieli się na dwie części: zapłatę za jego pracę i zysk przedsiębiorcy. Natomiast A. Smith rozpatrywał zysk jako skutek funkcjonowania kapitału.

D. Ricardo uważał, że wielkość zysku zależy od płac: zyski rosną, jeśli płace maleją. Jednym z głównych czynników zwiększania zysków jest społeczna produktywność pracy, która w miarę wzrostu prowadzi do spadku kosztów pracy.

Według K. Marksa zysk jest przekształconą formą wartości dodatkowej, czyli zysk jest funkcją zaawansowanego kapitału. Wydzielenie nakładów inwestycyjnych w postaci kosztów produkcji powoduje, że wartość dodatkowa zaczyna stanowić nadwyżkę wartości (ceny) produktu nad kosztami produkcji i objawia się w postaci zysku (p).

Wielu zachodnich ekonomistów do wyjaśnienia zysku posługuje się teorią trzech czynników produkcji J.B. Saya, według której w tworzeniu wartości biorą udział praca, ziemia i kapitał. Zysk to dochód z użytkowania środków produkcji (kapitału) oraz stanowiący zapłatę za pracę przedsiębiorcy przy zarządzaniu i organizowaniu produkcji, a zatem rozróżniany między dochodem z kapitału a dochodem przedsiębiorcy.

Krytykując teorię czynników produkcji, K. Marks uzasadnił stanowisko, że nową wartość tworzy żywa praca. Jednak wydajność pracy zależy od wyposażenia technologicznego produkcji, żyzności, położenia gruntów itp. W konsekwencji kapitał i ziemia przyczyniają się do tworzenia większej wartości.

Od w byłego ZSRR Jeśli nie było prawdziwych relacji rynkowych, wówczas stosunek do zysku był odpowiedni. Uważano, że można to osiągnąć poprzez dostosowanie cen i ceł. Ponieważ cenę faktycznie uważano za standard administracyjny, zysk był także produktem racjonowania. Do początków lat 60-tych XX wieku. Panowała koncepcja, że wystarczy w cenie uwzględnić rentowność, gdyż stosunek zysku do kosztów kształtuje się na poziomie 4-5% i zgodnie z tym w praktyce ustala się ceny. W latach 60. w cenę scentralizowaną zaczęto wliczać rentowność do 15%.

We współczesnej gospodarce rynkowej zysk i stopa zwrotu są główną wytyczną i jednocześnie wskaźnikiem stanu produkcji, kryterium jej efektywności. Stopa zysku pokazuje efektywność wykorzystania całego kapitału i stopień jego przyrostu. W nowoczesne warunki Roczna stopa zysku korporacji przemysłowych w USA wynosi 11-13%, w Europie Zachodniej - 8-10%.

Zysk– jest to różnica pomiędzy kwotą sprzedaży (przychodem brutto) ze sprzedaży produktów a całkowitym kosztem wytworzenia.

P = C – S/S lub (10.8)

р = W–K (10,9)

Zysk przedsiębiorstwa– jest to różnica pomiędzy wpływami pieniężnymi (ceną hurtową przedsiębiorstwa) ze sprzedaży produktów (robót, usług) (C) a ich całkowitym kosztem (C/C).

Zysk przedsiębiorstwa uzyskany ze sprzedaży produktów (robót, usług) i skorygowany w zależności od innych dochodów (+) i strat (-) nazywa się zysk bilansowy.

P B = C – S/S (10.10)

Od 1 stycznia 1991 r. na Ukrainie jako wskaźnik kalkulacyjny stosuje się nie produkty rynkowe, ale produkty sprzedane. Dlatego też masę zysku ze sprzedaży ustala się jako różnicę pomiędzy wolumenem sprzedanych produktów (bez podatku obrotowego) a całkowitym kosztem sprzedanych produktów (kosztami produkcji i sprzedaży).

Od 1993 roku zamiast podatku obrotowego stosuje się podatek od towarów i usług oraz akcyzę.

Nazywa się część zysku księgowego, która pozostaje po zapłaceniu podatków i innych płatności zysk netto.

P Ch = P B – podatki, obowiązkowe opłaty (10.11)

Podstawowy sposoby na zwiększenie zysków przedsiębiorstwa:

Zwiększanie przychodów ze sprzedaży produktów (robót, usług) w oparciu o zwiększenie produkcji produktów rynkowych, poprawę ich jakości i ceny sprzedaży.

Obniżenie kosztów produkcji.

Bilans i zysk netto przedsiębiorstwa w ogóle odzwierciedlają końcowe wyniki działalności i są głównymi wskaźnikami działalności ekonomiczno-finansowej przedsiębiorstwa.

Dochód brutto przedsiębiorstwa– różnica pomiędzy przychodami ze sprzedaży produktów (V) a funduszem na rekompensatę zużytych środków produkcji (FV):

VD P = V – PV lub (10.12)

wysokość funduszu wynagrodzeń i zysku bilansowego przedsiębiorstwa:

VD P = FZP + P B (10.13)

Całość funduszu płac i zysku netto przedsiębiorstwa stanowi dochód handlowy przedsiębiorstwa, którym dysponuje on w pełni.

Z punktu widzenia możliwości finansowych przedsiębiorstwa w zakresie reprodukcji rozszerzonej należy wziąć pod uwagę efektywność reprodukcyjną przedsiębiorstwa. Całkowity efekt reprodukcyjny jest wskaźnikiem dochodu brutto przedsiębiorstwa (VD P), a końcowy efekt reprodukcyjny jest wskaźnikiem produktu netto (PP).

Zatem dochód brutto i zysk netto są źródłami powstawania funduszy akumulacyjnych i konsumpcyjnych, a ich wielkość, dynamika, struktura podziału i wykorzystania determinują tempo i efektywność reprodukcji rozszerzonej przedsiębiorstwa.

Dlatego też kwestia marży zysku jest istotna dla przedsiębiorstwa (firmy), należy jednak rozróżnić bezwzględne i względne wskaźniki zysku.

Absolutna wartość zysku wyraża się poprzez koncepcję „masy zysku”. Sama wysokość zysku nic nie znaczy, dlatego wartość tę należy zawsze porównywać z rocznym obrotem przedsiębiorstwa (firmy) lub wysokością jego kapitału. Istotny jest także wskaźnik dynamiki zysku, porównując jego wartość w danym roku z odpowiednią wartością z lat poprzednich.

Wskaźnik zysku względnego to stopa zysku (rentowności), która pokazuje stopień zwrotu czynników produkcji wykorzystanych w produkcji.

Aby określić efektywność (zwrot z zysku) bieżących kosztów przedsiębiorstwa na produkcję produktów (robót, usług), stosuje się wskaźnik marże(PI), czyli stosunek zysku księgowego do całkowitego kosztu sprzedanych towarów w procentach. Jego formuła jest następny widok:

(10.14)

(10.14)

P B – masa zysku ze sprzedaży produktów (zysk bilansowy),

C/C – pełny koszt.

Lub  (10.15)

(10.15)

Jednak wydajności produkcji nie można oceniać jedynie na podstawie masy i marży zysku. Należy wziąć pod uwagę intensywne czynniki wpływające na przepływ zysków. Ten:

wzrost wydajności pracy w wyniku oszczędzania pracy żywej i ucieleśnionej;

redukcja kosztów;

jakość produktów (pracy, usług);

produktywność kapitału, czyli efektywność wykorzystania majątku produkcyjnego.

Dlatego też efektywność przedsiębiorstwa w dużej mierze charakteryzuje się wskaźnikiem ogólnym – poziomem rentowności, który jest jednym z podstawowych wskaźników efektywności produkcji na poziomie makro i mikro.

Rentowność– jest to ilościowe określenie stosunku zysku bilansowego do średniorocznego kosztu środków trwałych i standaryzowanego kapitału obrotowego w procentach. W praktyce działalności gospodarczej przedsiębiorstwa stopa (poziom) rentowności określone wzorem:

(10.16)

(10.16)

– stopa zwrotu,

– stopa zwrotu,

– zysk bilansowy,

– zysk bilansowy,

– średnioroczny koszt trwałych aktywów produkcyjnych,

– średnioroczny koszt trwałych aktywów produkcyjnych,

OS N – koszt pracy środków znormalizowanych.

Dlatego stopa zwrotu przedstawia stopień efektywności (zwrotu zysku) wykorzystanych zasobów produkcyjnych. Rentowność charakteryzuje poziom zwrotu oraz stopień wykorzystania środków w procesie produkcji i sprzedaży produktów (robót i usług).

Podstawowy sposoby na zwiększenie rentowności:

tańsze elementy zaawansowanego kapitału;

obniżenie bieżących kosztów produkcji.

Ostatecznie warunkiem obu jest powszechne wykorzystanie wyników postępu naukowo-technicznego w produkcji, prowadzące do wzrostu produktywności pracy społecznej i na tej podstawie obniżenia kosztu jednostki zasobów wykorzystywanych w produkcji.

W gospodarce rynkowej podstawą rozwoju jest zysk przedsiębiorcza firma. Zachodnia literatura ekonomiczna proponuje kilka teorii optymalizacji działalności przedsiębiorstwa, jednak nie opierają się one na zasadzie maksymalizacji zysku. Zatem według jednej teorii celem przedsiębiorstwa nie powinna być maksymalizacja zysków, ale maksymalizacja sprzedaży. Przed spółką stoi zadanie osiągnięcia i utrzymania określonego poziomu zysku jak najdłużej. W tym przypadku spółka skoncentruje się na średniej w branży stopie zysku, która jest efektem konkurencji wewnątrzgałęziowej.

Marża zysku netto to wskaźnik oceniający sukces ekonomiczny przedsiębiorstwa i poziom jego rentowności. O zasadach obliczeń marże zysku netto omówimy w naszym materiale.

Jak obliczana jest marża zysku netto?

Koncepcja " stopa zysku netto”(NPCH) ujawnia Dekret Rządu Federacji Rosyjskiej „W sprawie zatwierdzenia zasad…” z dnia 25 czerwca 2003 r. Nr 367. Dokument zawiera zasady, których musi przestrzegać każdy kierownik arbitrażu podczas prowadzenia prac analitycznych z finansami przedsiębiorstwa. Z zapisów tej uchwały wynika, że wskaźnik „ marża zysku netto”, w rzeczywistości jest najbliższy zwrotowi ze sprzedaży.

Wskaźnik ten można wyznaczyć za pomocą następującego wyrażenia matematycznego:

NChP = CleanPr/Vyr × 100%,

ChistPr - zysk netto;

Vyr – dochód.

Dane źródłowe dla powyższego wyrażenia pochodzą z raportu wyników finansowych. Dla każdej wartości istnieje osobna linia, a mianowicie:

- wskaźnik zysku netto (NetPr) znajduje odzwierciedlenie w wierszu 2400;

- przychód (Vyr) - w linii 2100.

Jeśli podstawisz odpowiednie numery linii w formule, wyrażenie będzie wyglądać następująco:

NHP = strona 2400 / strona 2100 × 100%.

Znaczenie wzoru jest takie, że pokazuje, ile procent stanowi zysk netto od przychodów ogółem. Zatem obliczony wskaźnik wskazuje, ile pieniędzy pozostało firmie na 1 rubel zarobiony po odjęciu wszystkich wydatków i opłaceniu wymaganych podatków i opłat.

Uzyskany wynik nie podlega standaryzacji, gdyż każde przedsiębiorstwo jest niepowtarzalne. Aby zrozumieć, jak mała lub duża jest obliczona wartość NPP, konieczna jest analiza danych branżowych. W przyszłości musisz skupić się na dynamice wskaźnika.

Oczekiwana stopa zysku netto – jaka jest?

Dość często można mówić o oczekiwanej efektywności inwestycji. W takich okolicznościach stosuje się inny wskaźnik – oczekiwany marża zysku netto.

Oblicza się to nieco inaczej.

We wzorze będzie już zawarta wysokość szacunkowego zysku netto, jaki przedsiębiorstwo zamierza uzyskać po technicznym doposażeniu produkcji oraz wysokość kosztów inwestycji. Pomiędzy tymi danymi początkowymi poszukuje się procentowej zależności, która będzie odpowiadać oczekiwanej elektrowni jądrowej:

ONChP = CleanPr / St × 100%,

ONChP – oczekiwane marża zysku netto;

OCHistPr – oczekiwany zysk netto;

St - koszt wydatków.

Pokażmy na przykładzie, jak wyznacza się ten wskaźnik.

Przykład:

Firma planuje modernizację hali montażowej i zamierza kupić za 2 500 000 RUB automatyczny kompleks spawalniczy. Ekonomiści przedsiębiorstwa otrzymali zadanie obliczenia oczekiwanego NPP po wprowadzeniu innowacji.

Eksperci z grubsza obliczyli, że wraz z wprowadzeniem na rynek nowego sprzętu koszty (prąd, robocizna, materiały eksploatacyjne itp.) zostaną znacznie zmniejszone, a zatem zysk netto wzrośnie, osiągając 175 000 rubli.

Oczekiwana elektrownia jądrowa będzie równa:

VNCP = 175 000 / 2 500 000× 100% = 7%.

Na podstawie uzyskanych wyników założyciele i inwestorzy wyciągną wstępne wnioski na temat konieczności inwestycji w ten kompleks.

Wskaźniki NHP obliczane są na potrzeby późniejszej analizy działalności gospodarczej. Uzyskane wartości w dynamice pozwolą nam ocenić, jak efektywna jest działalność finansowa podmiotu gospodarczego i czy planowane inwestycje zakończą się sukcesem.

Cześć! Dziś porozmawiamy o rentowności, czym jest i jak ją obliczyć. nastawione na osiągnięcie zysku. Prawidłowość działania i skuteczność stosowanych metod zarządzania można ocenić za pomocą określonych parametrów. Jedną z najbardziej optymalnych i pouczających jest rentowność przedsiębiorstwa. Dla każdego przedsiębiorcy zrozumienie tego wskaźnika ekonomicznego jest okazją do oceny prawidłowości zużycia zasobów w przedsiębiorstwie i dostosowania dalsze działania we wszystkich kierunkach.

Po co kalkulować rentowność

W wielu przypadkach rentowność finansowa przedsiębiorstwa staje się kluczowym wskaźnikiem analizy działań projektu biznesowego, który pomaga zrozumieć, jak dobrze opłacają się zainwestowane w nie środki. Prawidłowo obliczone wskaźniki dla kilku czynników i pozycji są wykorzystywane przez przedsiębiorcę do wyceny usług lub towarów, np ogólna analiza na etapie pracy. Obliczane są procentowo lub stosowane w formie współczynnika liczbowego: im większa liczba, tym wyższa rentowność przedsiębiorstwa.

Ponadto konieczne jest obliczenie wskaźników rentowności przedsiębiorstwa w następujących sytuacjach produkcyjnych:

- Aby prognozować możliwy zysk, jaki firma może uzyskać w następnym okresie;

- Do analizy porównawczej z konkurentami na rynku;

- Aby uzasadnić duże inwestycje inwestycyjne, pomóc potencjalnemu uczestnikowi transakcji określić przewidywaną stopę zwrotu z przyszłego projektu;

- Przy ustaleniu rzeczywistej wartości rynkowej przedsiębiorstwa w trakcie przygotowań przed sprzedażą.

Obliczanie wskaźników jest często stosowane przy udzielaniu pożyczek, uzyskiwaniu pożyczek lub uczestnictwie we wspólnych projektach, opracowywaniu nowych rodzajów produktów.

Rentowność przedsiębiorstwa

Pomijając terminologię naukową, możemy zdefiniować pojęcie:

Rentowność przedsiębiorstwa jako jeden z głównych wskaźników ekonomicznych, który dobrze charakteryzuje opłacalność pracy przedsiębiorcy. Jego kalkulacja pomoże Ci zrozumieć, jak opłacalny jest wybrany projekt lub kierunek.

W procesie produkcyjnym lub sprzedażowym wykorzystywanych jest wiele zasobów:

- Praca (pracownicy najemni, personel);

- Gospodarczy;

- Budżetowy;

- Naturalny.

Ich racjonalne i prawidłowe działanie powinno przynosić zysk i stały dochód. Dla wielu przedsiębiorstw analiza wskaźników rentowności może stać się oceną efektywności działania na określony (kontrolny) okres czasu.

Krótko mówiąc, rentowność biznesu to stosunek kosztów procesu produkcyjnego do uzyskanego zysku. Jeżeli po pewnym okresie (kwartale lub roku) projekt biznesowy przyniósł zysk, wówczas nazywa się go opłacalnym i korzystnym dla właściciela.

Aby przeprowadzić prawidłowe obliczenia i prognozować wskaźniki w dalsze działania konieczne jest poznanie i zrozumienie czynników, które w różnym stopniu wpływają na rentowność. Eksperci dzielą je na egzogenne i endogenne.

Do egzogennych zalicza się:

- Polityka podatkowa państwa;

- Ogólne warunki rynkowe sprzedaży;

- Położenie geograficzne przedsiębiorstwa;

- Poziom konkurencji na rynku;

- Cechy sytuacji politycznej w kraju.

W wielu sytuacjach na rentowność i rentowność przedsiębiorstwa wpływa jego pozycja geograficzna, bliskość źródeł surowców lub klientów konsumenckich. Ogromny wpływ ma sytuacja na giełdzie i wahania kursów walut.

Endogeniczne lub wewnętrzne czynniki produkcyjne, które w dużym stopniu wpływają na rentowność:

- Dobre warunki pracy dla personelu na każdym szczeblu (co z konieczności ma pozytywny wpływ na jakość produktu);

- Skuteczność polityki logistycznej i marketingowej firmy;

- Ogólne zasady finansowe i zarządcze kierownictwa.

Uwzględnienie takich subtelności pomaga doświadczonemu ekonomiście ustalić poziom rentowności tak dokładny i realistyczny, jak to tylko możliwe.

Analiza czynnikowa rentowności przedsiębiorstwa

Aby określić stopień wpływu dowolnych czynników na poziom rentowności całego projektu, ekonomiści przeprowadzają specjalną analizę czynnikową. Pomaga określić dokładną kwotę dochodu uzyskanego pod wpływem czynników wewnętrznych i wyraża się za pomocą prostych wzorów:

Rentowność = (Zysk ze sprzedaży produktów / Koszt produkcji) * 100%

Rentowność = ((Cena produktu - Koszt produktu) / Koszt produktu)) * 100%

Zazwyczaj przy przeprowadzaniu takiej analizy finansowej stosuje się model trójczynnikowy lub pięcioczynnikowy. Ilość odnosi się do liczby czynników wykorzystywanych w procesie liczenia:

- Za czynnik trójczynnikowy przyjmuje się rentowność wytwarzanych produktów, wskaźnik kapitałochłonności i rotację środków trwałych;

- W przypadku pięcioczynnika należy wziąć pod uwagę pracochłonność i materiałochłonność, amortyzację i obrót wszystkimi rodzajami kapitału.

Kalkulacja czynnikowa opiera się na podziale wszystkich formuł i wskaźników na ilościowe i jakościowe, które pomagają badać rozwój firmy z różnych perspektyw. Pokazuje pewną zależność: im wyższy zysk i produktywność kapitału z majątku produkcyjnego przedsiębiorstwa, tym wyższa jego rentowność. Pokazuje menedżerowi związek pomiędzy standardami a wynikami biznesowymi.

Rodzaje rentowności

W różnych obszary produkcyjne lub rodzaje działalności, stosuje się określone wskaźniki rentowności przedsiębiorstwa. Ekonomiści wyróżniają trzy istotne grupy, które są używane niemal wszędzie:

- Rentowność produktów lub usług: podstawą jest stosunek zysku netto uzyskanego z projektu (lub kierunku produkcji) do poniesionych na niego kosztów. Można go obliczyć zarówno dla całego przedsiębiorstwa, jak i dla jednego konkretnego produktu;

- Rentowność całego przedsiębiorstwa: w tej grupie znajduje się wiele wskaźników, które pomagają scharakteryzować całe przedsiębiorstwo jako całość. Służy do analizy działającego projektu przez potencjalnych inwestorów lub właścicieli;

- Zwrot z aktywów: wystarczająco duża grupa różne wskaźniki pokazujące przedsiębiorcy wykonalność i kompletność wykorzystania określonego zasobu. Pozwalają określić racjonalność korzystania z kredytów, własnych inwestycji finansowych czy innych ważnych aktywów.

Analizę rentowności przedsiębiorstwa należy przeprowadzać nie tylko na potrzeby wewnętrzne: to ważny etap przed dużymi projektami inwestycyjnymi. Można o to poprosić przy udzielaniu pożyczki, ale może też stać się punktem wyjścia do zwiększenia lub ograniczenia produkcji.

Prawdziwy Pełne zdjęcie Stan rzeczy w przedsiębiorstwie można uzyskać, obliczając i analizując kilka wskaźników. Pozwoli Ci to zobaczyć sytuację z różnych punktów widzenia i zrozumieć przyczynę zmniejszenia (lub wzrostu) wydatków na dowolne pozycje. Aby to zrobić, możesz potrzebować kilku współczynników, z których każdy będzie odzwierciedlał konkretny zasób:

- ROA – zwrot z aktywów;

- ROM – poziom rentowności produktu;

- ROS – zwrot ze sprzedaży;

- ROFA – zwrot z aktywów trwałych;

- ROL – rentowność personelu;

- ROIC – zwrot z inwestycji w przedsiębiorstwo;

- ROE – zwrot z kapitału własnego.

To tylko niewielka liczba najpopularniejszych kursów. Do ich wyliczenia wystarczą dane z otwartych źródeł – bilans i jego załączniki, bieżące raporty sprzedaży. Jeśli potrzebna jest szacunkowa ocena rentowności firmy w momencie jej uruchomienia, pobierane są dane analiza marketingowa rynek podobnych produktów lub usług dostępnych w Przegląd ogólny raporty konkurencji.

Obliczanie rentowności przedsiębiorstwa

Największym i najbardziej ogólnym wskaźnikiem jest poziom rentowności przedsiębiorstwa. Do jego obliczenia wykorzystywana jest wyłącznie dokumentacja księgowa i statystyczna za określony okres. W bardziej uproszczonej wersji wzór na rentowność przedsiębiorstwa wygląda następująco:

P= BP/SA*100%

- P to główna rentowność przedsiębiorstwa;

- BP jest wskaźnikiem zysku bilansowego. Jest równa różnicy między uzyskanymi przychodami a kosztami (w tym kosztami organizacji i zarządzania), ale przed odjęciem podatków;

- CA to całkowity koszt wszystkich aktywów obrotowych i trwałych, obiektów produkcyjnych i zasobów. Pobiera się go z bilansu i jego załączników.

Do obliczeń potrzebny będzie średni roczny koszt wszystkich środków trwałych, których amortyzacja jest wykorzystywana przy ustalaniu ceny sprzedaży usług lub towarów.

Jeżeli ocena rentowności przedsiębiorstwa jest niska, należy podjąć pewne działania zarządcze w celu poprawy sytuacji. Może zaistnieć konieczność dostosowania kosztów produkcji, ponownego rozważenia metod zarządzania lub racjonalizacji wykorzystania zasobów.

Jak obliczyć zwrot z aktywów

Pełna analiza wskaźników rentowności przedsiębiorstwa nie jest możliwa bez obliczenia efektywności wykorzystania różnych aktywów. To kolejny ważny etap, który pozwala ocenić, w jakim stopniu wszystkie aktywa są wykorzystywane i zrozumieć ich wpływ na zysk. Oceniając ten wskaźnik, zwróć uwagę na jego poziom. Niska wartość wskazuje, że kapitał i inne aktywa nie osiągają wystarczających wyników, natomiast wysoka wartość potwierdza prawidłową taktykę zarządzania.

W praktyce wskaźnik zwrotu z aktywów (ROA) dla ekonomisty oznacza ilość pieniędzy przypadającą na jedną jednostkę aktywów. Krótko mówiąc, pokazuje zwrot finansowy projektu biznesowego. Obliczenia dla wszystkich rodzajów aktywów muszą być przeprowadzane regularnie. Pomoże to w odpowiednim czasie zidentyfikować obiekt nieprzynoszący zwrotu i korzyści, aby go sprzedać, wydzierżawić lub zmodernizować.

W źródłach ekonomicznych wzór na obliczenie zwrotu z aktywów wygląda następująco:

- P – zysk za cały analizowany okres;

- A to średnia wartość według rodzaju składnika aktywów w tym samym czasie.

Współczynnik ten jest jednym z trzech najbardziej odkrywczych i pouczających dla menedżera. Wartość mniejsza od zera oznacza, że przedsiębiorstwo przynosi straty.

Zwrot środków trwałych

Przy obliczaniu aktywów odrębnie identyfikuje się wskaźnik rentowności środków trwałych. Należą do nich różne środki pracy, które są bezpośrednio lub pośrednio zaangażowane w proces produkcyjny, bez zmiany pierwotnej formy. Okres ich użytkowania musi przekraczać rok, a kwota amortyzacji wliczana jest w koszt usług lub produktów. Do takich podstawowych środków należą:

- Wszelkie budynki i konstrukcje, w których zlokalizowane są warsztaty, biura, laboratoria lub magazyny;

- Sprzęt;

- Pojazdy ciężarowe i ładowarki;

- Meble biurowe i robocze;

- Samochody osobowe i transport pasażerski;

- Drogie narzędzie.

Obliczanie rentowności środków trwałych pokaże menedżerom, jak efektywna jest działalność ekonomiczna projektu biznesowego i jest określona wzorem:

R = (PR/OS) * 100%

- PE – zysk netto za dany okres;

- OS – koszt środków trwałych.

Ten wskaźnik ekonomiczny jest bardzo ważny dla komercyjnych przedsiębiorstw produkcyjnych. Daje wyobrażenie o części zysku przypadającej na jeden rubel zainwestowanych środków trwałych.

Współczynnik zależy bezpośrednio od rentowności i nie powinien być mniejszy od zera: oznacza to, że firma działa ze stratami i nieracjonalnie wykorzystuje swoje środki trwałe.

Rentowność sprzedawanych produktów

Wskaźnik ten jest nie mniej ważny dla określenia poziomu rentowności i sukcesu firmy. W międzynarodowej praktyce gospodarczej jest on oznaczony jako ROM i obliczany według wzoru:

ROM=zysk/koszt netto

Otrzymany współczynnik pozwala określić efektywność sprzedaży wytworzonych produktów. Tak naprawdę jest to stosunek przychodów ze sprzedaży do kosztów jej produkcji, pakowania i sprzedaży. Dla ekonomisty wskaźnik wyraźnie pokazuje, ile procentowo przyniesie każdy wydany rubel.

Algorytm obliczania rentowności sprzedawanych produktów może być bardziej zrozumiały dla początkujących:

- Określa się okres, w którym konieczna jest analiza wskaźnika (od miesiąca do całego roku);

- Całkowitą kwotę zysku ze sprzedaży oblicza się poprzez zsumowanie wszystkich przychodów ze sprzedaży usług, produktów lub towarów;

- Ustala się zysk netto (wg bilansu);

- Wskaźnik wyliczany jest według powyższego wzoru.

Dobra analiza będzie obejmować porównanie rentowności sprzedawanych produktów w kilku okresach. Pomoże to określić spadek lub wzrost przychodów firmy w czasie. W każdym razie możesz przeprowadzić bardziej szczegółowy przegląd każdego dostawcy, grupy produktów lub asortymentu i przepracować bazę klientów.

Zwrot ze sprzedaży

Marża lub zwrot ze sprzedaży to kolejny ważny czynnik przy ustalaniu ceny produktu lub usługi. Pokazuje, jaki procent całkowitych przychodów pochodzi z zysku przedsiębiorstwa.

Istnieje wzór, który pomaga obliczyć tego typu wskaźnik:

ROS = (Zysk / Przychód) x 100%

Jako podstawę do obliczeń można zastosować różne rodzaje przybył. Wartości są specyficzne i różnią się w zależności od asortymentu produktów, działalności firmy i innych czynników.

Czasami eksperci nazywają zwrot ze sprzedaży stopą rentowności. Wynika to z możliwości pokazania udziału zysku w całkowitych przychodach ze sprzedaży. Oblicza się go również w czasie, aby śledzić zmiany w kilku okresach.

W krótkiej perspektywie więcej ciekawy obraz może dać operacyjną rentowność sprzedaży, którą można łatwo obliczyć korzystając ze wzoru:

Operacyjny zwrot ze sprzedaży = (Zysk przed opodatkowaniem / Przychód) x 100%

Wszystkie wskaźniki do obliczeń w tym wzorze pochodzą z „Rachunku zysków i strat”, który jest załączony do bilansu. Nowy wskaźnik pomaga przedsiębiorcy zrozumieć, jaki realny udział w przychodach zawiera się w każdej jednostce pieniężnej jego przychodów po zapłaceniu wszystkich podatków i opłat.

Takie wskaźniki można obliczyć dla małego przedsiębiorstwa, jednego działu lub całej branży, w zależności od wykonywanego zadania. Im wyższa wartość tego współczynnika ekonomicznego, tym lepiej radzi sobie przedsiębiorstwo i tym większy zysk osiąga jego właściciel.

Jest to jeden z najbardziej informacyjnych wskaźników, który pomaga określić opłacalność projektu biznesowego. Bez jego obliczenia nie da się sporządzić biznesplanu, śledzić kosztów w czasie ani ocenić rentowności przedsiębiorstwa jako całości. Można to obliczyć korzystając ze wzoru:

R=VP/V, Gdzie:

- VP – zysk brutto (liczony jako różnica pomiędzy przychodem uzyskanym ze sprzedaży towarów lub usług a kosztem);

- B – wpływy ze sprzedaży.

We wzorze często wykorzystuje się wskaźnik zysku netto, który lepiej oddaje stan rzeczy w przedsiębiorstwie. Kwotę tę można pobrać z załącznika do bilansu.

Zysk netto nie obejmuje już podatku dochodowego, różnych kosztów sprzedaży i ogólnych kosztów. Obejmuje bieżące koszty operacyjne, różne kary i spłacone pożyczki. Aby to ustalić, oblicza się łączny przychód uzyskany ze sprzedaży usług lub towarów (z uwzględnieniem rabatów). Odliczane są od niego wszystkie wydatki przedsiębiorstwa.

Konieczne jest staranne dobranie okresu w zależności od zadania analizy finansowej. Aby określić wyniki kontroli wewnętrznej, kalkulacja rentowności przeprowadzana jest regularnie w czasie (co miesiąc lub co kwartał). Jeśli celem jest uzyskanie inwestycji lub pożyczki, do porównania brany jest dłuższy okres.

Uzyskanie wskaźnika rentowności dostarcza kadrze zarządzającej przedsiębiorstwa wielu informacji:

- Pokazuje zgodność pomiędzy rzeczywistymi i planowanymi wynikami, pomaga ocenić wyniki biznesowe;

- Umożliwia prowadzenie analiza porównawcza z wynikami innych konkurencyjnych firm na rynku.

Jeśli wskaźnik jest niski, przedsiębiorca musi pomyśleć o jego poprawie. Można to osiągnąć poprzez zwiększenie kwoty uzyskiwanych przychodów. Alternatywą jest zwiększenie sprzedaży, nieznaczne podniesienie cen lub optymalizacja kosztów. Należy zacząć od małych innowacji, obserwując dynamikę zmian współczynnika.

Rentowność personelu

Ciekawym wskaźnikiem względnym jest rentowność personelu. Prawie wszystkie przedsiębiorstwa, niezależnie od formy własności, od dawna biorą pod uwagę znaczenie Efektywne zarządzanie zasoby pracy. Wpływają na wszystkie obszary produkcji. W tym celu konieczne jest monitorowanie liczebności personelu, jego poziomu wyszkolenia i umiejętności oraz podnoszenie kwalifikacji poszczególnych pracowników.

Rentowność personelu można określić za pomocą wzoru:

- PE – zysk netto przedsiębiorstwa za określony okres czasu;

- CH – liczba pracowników na różnych poziomach.

Oprócz tej formuły doświadczeni ekonomiści używają bardziej informacyjnych:

- Oblicz stosunek wszystkich kosztów osobowych do zysku netto;

- Rentowność osobista jednego pracownika, którą określa się poprzez podzielenie kosztów z nim związanych przez udział w zysku wniesionym do budżetu przedsiębiorstwa.

Takie pełne i szczegółowe obliczenia pomogą określić wydajność pracy. Na tej podstawie można przeprowadzić swego rodzaju diagnostykę stanowisk pracy, które mogą zostać zredukowane lub wymagają rozszerzenia.

Nie zapominaj, że na rentowność personelu może mieć wpływ niska jakość lub stary sprzęt, jego przestoje lub inne czynniki. Może to zmniejszyć wydajność i wiązać się z dodatkowymi kosztami.

Jeden z tych nieprzyjemnych, ale czasami niezbędne metody często następuje redukcja liczby pracowników. Ekonomiści muszą obliczyć rentowność każdego rodzaju personelu, aby wyróżnić najsłabsze i najbardziej wrażliwe obszary.

W przypadku małych przedsiębiorstw regularne obliczanie tego współczynnika jest konieczne w celu dostosowania i optymalizacji wydatków. Na mały zespółŁatwiej jest przeprowadzić obliczenia, dzięki czemu wynik może być pełniejszy i dokładniejszy.

Próg rentowności

Dla wielu przedsiębiorstw handlowych i produkcyjnych bardzo ważne posiada kalkulację progu rentowności. Oznacza minimalną wielkość sprzedaży (lub sprzedaży gotowych produktów), przy której uzyskany przychód pokryje wszystkie koszty produkcji i dostawy do konsumenta, ale bez uwzględnienia zysku. Tak naprawdę próg rentowności pomaga przedsiębiorcy określić liczbę sprzedaży, przy której przedsiębiorstwo będzie działać bez strat (ale nie osiągnie zysku).

W wielu źródłach ekonomicznych ten ważny wskaźnik można spotkać pod nazwą „punkt rentowności” lub „punkt krytyczny”. Oznacza to, że przedsiębiorstwo uzyska dochód tylko wtedy, gdy przekroczy ten próg i zwiększy współczynnik. Należy sprzedać towar w ilościach przekraczających objętość uzyskaną według wzoru:

- PR – próg (norma) rentowności;

- FZ – koszty stałe sprzedaży i produkcji;

- Kvm – współczynnik marży brutto.

Ostatni wskaźnik jest wstępnie obliczany ze wzoru:

Kvm=(V – Zpr)*100%

- B – przychody przedsiębiorstwa;

- Zpr – suma wszystkich kosztów zmiennych.

Główne czynniki wpływające na wskaźnik progu rentowności:

- Cena produktu za sztukę;

- Zmienne i koszty stałe na wszystkich etapach produkcji i sprzedaży tego produktu (usługi).

Przy najmniejszych wahaniach wartości tych czynniki ekonomiczne wartość wskaźnika również zmienia się w górę lub w dół. Szczególne znaczenie ma analiza wszystkich wydatków, które ekonomiści dzielą na stałe i zmienne. Do pierwszych należą:

- Amortyzacja środków trwałych i wyposażenia;

- Wynajem;

- Wszystkie koszty mediów i płatności;

- Wynagrodzenia pracowników zarządzających przedsiębiorstwami;

- Koszty administracyjne związane z ich utrzymaniem.

Łatwiej je analizować i kontrolować, a także można je monitorować w czasie. Koszty zmienne stają się bardziej „nieprzewidywalne”:

- Płace całej siły roboczej przedsiębiorstwa;

- Opłaty za obsługę rachunków, pożyczek lub przelewów;

- Koszty zakupu surowców i komponentów (szczególnie przy wahaniach kursów walut);

- Płatność za zasoby energii wydane na produkcję;

- Opłata.

Jeśli firma chce zachować stałą rentowność, jej kierownictwo musi kontrolować stopę rentowności i analizować wydatki na wszystkie pozycje.

Każde przedsiębiorstwo dąży do rozwoju i zwiększania potencjału, otwierania nowych obszarów działalności. Projekty inwestycyjne również wymagają szczegółowej analizy, która pozwala określić ich efektywność i dostosować inwestycje. W praktyce krajowej coraz częściej stosuje się kilka podstawowych metod obliczeniowych, dających wyobrażenie o opłacalności projektu:

- Metodologia obliczania wartości bieżącej netto: pomaga określić zysk netto z nowego projektu;

- Metodologia obliczania wskaźnika rentowności: niezbędny do wygenerowania dochodu na jednostkę kosztu;

- Metoda obliczania krańcowej efektywności kapitału (wewnętrznej stopy zwrotu). Służy do określenia maksymalnego możliwego poziomu nakładów inwestycyjnych w nowy projekt. Wewnętrzną stopę zwrotu najczęściej oblicza się za pomocą wzoru:

INR = (aktualna wartość netto / bieżąca kwota inwestycji początkowej) * 100%

Najczęściej takie obliczenia są wykorzystywane przez ekonomistów do określonych celów:

- W razie potrzeby określ poziom wydatków w przypadku realizacji projektu z wykorzystaniem pozyskanych środków, pożyczek lub kredytów;

- Udowodnienie opłacalności projektu i udokumentowanie korzyści płynących z projektu.

Jeśli są kredyty bankowe, obliczenie wewnętrznej stopy zwrotu da maksymalną dopuszczalną oprocentowanie. Przekroczenie go w realnej pracy będzie oznaczać, że nowe przedsięwzięcie lub kierunek będzie nieopłacalne.

- Metodologia obliczania zwrotu z inwestycji;

- Dokładniejsza zmodyfikowana metoda obliczania wewnętrznej stopy zwrotu, do obliczenia której przyjmuje się średni ważony koszt zaawansowanego kapitału lub inwestycji;

- Technika księgowej stopy zwrotu stosowana w projektach krótkoterminowych. W takim przypadku rentowność zostanie obliczona według wzoru:

RP=(PE + amortyzacja/kwota inwestycji w projekt) * 100%

PE – zysk netto z nowego projektu biznesowego.

Pełna płatność różne sposoby odbywa się to nie tylko przed opracowaniem biznesplanu, ale także w trakcie eksploatacji obiektu. Jest to niezbędny zestaw formuł, którymi posługują się właściciele i potencjalni inwestorzy, próbując ocenić możliwe korzyści.

Sposoby zwiększania rentowności przedsiębiorstwa

Czasami analiza daje wyniki wymagające poważnego podejścia decyzje zarządcze. Aby określić, jak zwiększyć rentowność, konieczne jest zrozumienie przyczyn jej wahań. W tym celu badany jest wskaźnik dla okresów sprawozdawczych i poprzednich. Zwykle wybierany jest podstawowy ostatni rok czyli kwartał, w którym przychody były wysokie i stabilne. Poniżej znajduje się porównanie obu współczynników w czasie.

Na wskaźnik rentowności mogą mieć wpływ zmiany cen sprzedaży lub kosztów produkcji, wzrost kosztów lub koszt surowców od dostawców. Dlatego należy zwrócić uwagę na takie czynniki, jak sezonowe wahania popytu odbiorców produktów, aktywność, awarie czy przestoje. Rozwiązując problem zwiększenia rentowności i rentowności, należy zastosować różne sposoby zwiększania zysków:

- Popraw jakość produktów lub usług oraz ich opakowań. Można to osiągnąć poprzez modernizację i ponowne wyposażenie zakładów produkcyjnych. Na początku może to wymagać poważnych inwestycji, ale w przyszłości zaprocentuje to z nawiązką w postaci oszczędności zasobów, zmniejszenia ilości surowców lub bardziej przystępnej ceny dla konsumenta. Możesz rozważyć tę opcję;

- Popraw właściwości swoich produktów, co pomoże pozyskać nowych konsumentów i stać się bardziej konkurencyjną firmą na rynku;

- Opracuj nową aktywną politykę marketingową dla swojego projektu biznesowego i przyciągnij dobrą kadrę zarządzającą. Duże przedsiębiorstwa często posiadają cały dział marketingu, który zajmuje się analizą rynku, nowymi promocjami i znajdowaniem dochodowej niszy;

- Różne sposoby na redukcję kosztów, aby móc konkurować z podobnym asortymentem. Nie powinno się to odbywać kosztem jakości produktu!

Menedżer musi znaleźć równowagę pomiędzy wszystkimi metodami, aby osiągnąć trwały, pozytywny wynik i utrzymać wskaźniki rentowności przedsiębiorstwa na właściwym poziomie.

Stosunki gospodarcze zaczęły się szybko rozwijać od początku XX wieku. Dziś nie przestają się rozwijać. Ekonomia sprawia, że świat się kręci i jest w ciągłej dynamice. Większość ludzie sukcesu naszych czasów to biznesmeni z tej czy innej branży. Każdego roku światowy sektor gospodarczy jest uzupełniany o nowe segmenty, z których każdy jest wyjątkowy na swój sposób. Jeśli mówimy o branży bardziej przyziemnej, czyli przedsiębiorczej, to takie pojęcie jak zysk odgrywa bardzo ważną rolę. Istnieje wiele odmian tej kategorii ekonomicznej, z których każda na swój sposób pokazuje stan przedsiębiorstwa, firmy lub osoby fizycznej. Ponadto można wyróżnić pewne pojęcia charakteryzujące i oceniające sam zysk. W tym przypadku wspominamy o stopie zwrotu, która zostanie omówiona szerzej w dalszej części artykułu.

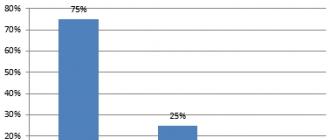

Stopa zysku, analiza koncepcji

Wiele osób nazywających siebie biznesmenami nie wie, jaka jest stopa zysku. Fakt ten jest dość smutny, ponieważ ten konstrukt ekonomiczny jest ważnym elementem rozumienia teoretycznego działalność przedsiębiorcza każdego rodzaju. Przede wszystkim należy wziąć pod uwagę fakt, że stopa zysku jest kategorią analityczną, która służy do oceny i dalszego przewidywania perspektyw, jakie otwierają się przed każdym przedsiębiorstwem. Jest to najbardziej „sucha” definicja, za pomocą której można powierzchownie ocenić przedstawioną koncepcję. Z naukowego punktu widzenia prosta stopa zysku jest specyficzną cechą ekonomiczną, wyrażającą się w procentowym stosunku zysku za dany okres do kapitału. Mówiąc najprościej, stopa zwrotu to oczekiwany przyrost środków, czyli punkt wyjścia od dostępnego, zainwestowanego kapitału. Obliczając tę cechę, można zobaczyć efektywność i konkurencyjność przedsiębiorstwa, a także liczbę wydatków, których należy unikać. Stopa zwrotu jest złożoną i ustrukturyzowaną kategorią prawną, która ma elementy wewnętrzne. Ponadto na wskaźnik wpływają obiektywne zmiany w nowoczesna gospodarka. Powszechne podwyższanie kapitału pociąga za sobą, a ściślej określa tendencję spadku stopy zysku, o czym będzie mowa w dalszej części artykułu. Biorąc pod uwagę wszystkie powyższe aspekty, możemy stwierdzić, że stopa zysku netto jest cechą analityczną, która pozwala przewidzieć dalszy rozwój przedsiębiorstwa i wiele więcej.

Od czego zależy stopa zysku?

Wskazano już wcześniej, że stopa zysku jest kategorią strukturalną, której wartość będzie uzależniona od określonych czynników. Analiza tych czynników pomoże określić, jaka będzie oczekiwana stopa zwrotu. Należy zauważyć, że w ekonomii ważna jest dokładność. Jeśli wszystko zostanie poprawnie przeanalizowane, oczekiwana liczba wkrótce stanie się całkiem realistyczna. Zatem na stopę zwrotu wpływają następujące czynniki ekonomiczne:

- Normy wartości dodatkowej.

- Struktura inwestycji.

- Czas, w którym kapitał został przetworzony.

Wymienione wskaźniki mają charakter ogólny. Istnieją prawie zawsze, niezależnie od segmentu rynku, w którym pojawia się ten lub inny zysk. Nie powinniśmy jednak zapominać o aspektach produkcyjnych.

Czynniki produkcyjne wpływające na stopę zysku

Wewnętrzna stopa zysku wielu przedsiębiorstw i firm zależy od czynników produkcyjnych, które w dużym stopniu wpływają na „działalność życiową” przedsiębiorstwa. Istnieją następujące czynniki:

- Ogromny zysk.

- Skala obiektów produkcyjnych.

- Stopień oszczędności majątku produkcyjnego.

- Struktura kosztów kapitału.