Один из самых популярных макроэкономистов - Клаудио Борио из международного банка BIS - написал программное эссе, где изложил новую теорию возникновения нынешнего кризиса. Согласно ей, кризис возник из-за циклических финансовых дисбалансов, выразившихся в резком росте кредитования. Центробанки всего мира его просмотрели, потому что он не вписался в стандартные на то время модели. Но и спустя 5 лет власти лечат его совершенно неправильно - бесконечные смягчения только загоняют болезнь внутрь экономики.

Базель. FINMARKET.RU - Кризис, волны которого накатывают на разные страны уже пять лет, экономисты так и не смогли объяснить в рамках стандартных нео-кейнсианских и нео-классических теорий бизнес-циклов. Поэтому для объяснения нужно применить хорошо забытую и давно не модную теорию финансовых циклов, пишет Клаудио Борио из Банка международных расчетов (BIS) - один из самых "модных" экономистов нашего времени.

Впервые после долгого перерыва теорию (основанную на воззрениях австрийской школы, но ушедшую далеко от нее) вспомнили в 90-ые, когда Япония погрузилась в непонятную и нелогичную стагнацию. Но изучение вопроса не спасло мир от повторения скорбного японского пути.

Накопленных за пару десятилетий знаний хватает, чтобы понять: сверхмягкая политика ФРС и других мировых центробанков не поможет. Единственный выход из кризиса - правительства должны взять все частные долги на себя, уверен Борио.

Что такое финансовый цикл?

Борио написал короткую инструкцию для понимания концепции для экономистов, привыкших думать о финансах как о простой системе перераспределения ресурсов, в которой нужно учитывать только транзакционные издержки:

- Думайте о среднесрочной перспективе, а не о краткосрочной, ведь финансовые циклы намного длиннее стандартных деловых циклов.

- Думайте о монетарной природе экономики, ведь финансовая система не просто размещает ресурсы, но и сама создает покупательскую способность и поэтому, отчасти, живет самостоятельной жизнью.

- Думайте глобально, ведь мировая экономика со своими финансовыми, продуктовыми и промежуточными рынками уже достаточно интегрирована.

Общепринятого определения финансового цикла нет, пишет Борио, который как раз находится на переднем краю этого теоретического направления.

Самое близкое определение - "самопродуцирующиеся взаимосвязи наших представлений о ценности активов, рисках, финансовых ограничениях приводят к буму, а затем к падению рынков".

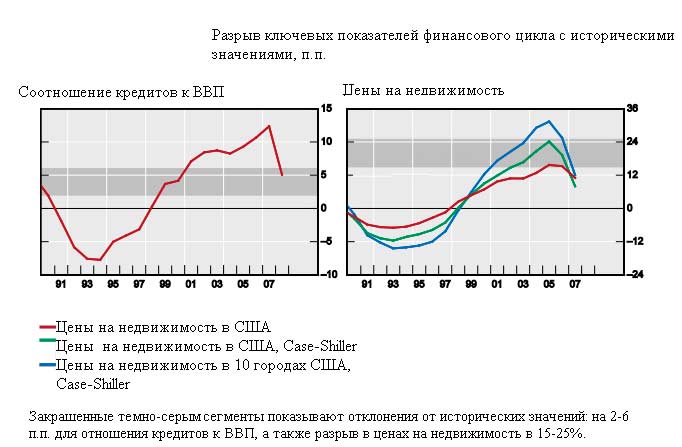

- Наиболее точно наше положение в финансовом цикле показывают цены на недвижимость и стоимость кредита . Кредитование особенно важно при строительстве и покупке недвижимости, поэтому эти два компонента обычно взаимосвязаны. Цены на акции имеют с этим двумя ориентирами куда меньшую взаимосвязь.

- Также значение при изучении циклов имеют процентные ставки, волатильность, премия за риск, плохие кредиты и так далее.

- Финансовые циклы сменяются реже, чем деловые. Традиционные деловые циклы повторяются с частотой 5-8 лет. В среднем длина финансового цикла для 7 развитых экономик составляет 16 лет, согласно измерениям, которые велись с 1960х годов.

Финансовый цикл длиннее делового

- Сразу вслед за пиком финансового цикла следует кризис. Обычно, как только цикл доходит до своей верхней точки, начинается банковский кризис. За все время изучения 7 развитых экономик, кризис не следовал сразу за пиком только в том случае, если он был вызван внешними потерями банков и финансовых институтов. Например, недавние проблемы в банковских системах Швейцарии и Германии были связаны с финансовыми циклами других стран Европы и США.

- Рецессия после финансового кризиса тяжелее, чем после экономического. Обычно спад на 50% более глубокий, чем падение, вызванное деловым циклом.

Вслед за пиком финансового цикла обычно следует кризис

- Кризис можно предсказать. Современная теория финансовых циклов позволяет обнаружить признаки кризиса в будущем. Причем риски можно определить довольно точно и в реальном времени. Самый четкий ориентир - это одновременное позитивное отклонение показателя кредита к ВВП и цен на активы, особенно недвижимость, от исторических норм. Вместе эти два отклонения дают четкий сигнал - пик близок, вот-вот начнется кризис.

- Вместе с глобализацией растет роль международного компонента циклов - это можно определить, например, по доле кредитов, выданных нефинансовым предприятиям заграничными банками.

Нынешний финансовый кризис в США можно было предсказать

"Международный фактор" способствовал распространению кризиса

- Продолжительность цикла зависит от политики государства. Чем свободнее финансовая политика, тем сильнее проявляются восходящая и нисходящая часть цикла.

- К буму приводит и открытая макроэкономическая политика в условиях глобализации: растет потенциал экономики, больше возможностей для роста цен на активы и кредитования, а также для более низкой инфляции. Из-за последней особенности центробанки, озабоченные таргетированием инфляции, не замечают бум, признаком которого обычно является растущая инфляция - и у них просто нет мотивации ужесточать монетарную политику. Потом бывает уже поздно - за бумом "неожиданно" следует кризис.

Что нужно забыть, чтобы понять финансовые циклы

По мнению Борио, все модели, которые позволят прогнозировать кризисы и подбирать верную политику, должны обязательно включать в себя три аспекта:

1. Финансовые бумы не просто предшествуют кризису, они вызывают их. Кризис - последствие уязвимостей системы, которые появляются во время стадии бума.

2. Именно кредитование и долги в целом являются двигателем любого бума, ведь компании позволяют себе больше тратить и покупать. Это приводит к неправильному размещению ресурсов, причем, как капитала, так и рабочей силы. Как только цены на активы и потоки наличности начинают сокращаться в стадии спада, долги превращаются в силу, сдерживающую восстановление: домохозяйства, бизнес и правительства стремятся экономить, чтобы восстановить свои балансы.

3. Нужно учитывать разницу между моделями потенциального выпуска:

- согласно стандартной теории, это выпуск на уровне, обеспечивающем полную занятость и не вызывающем ускорение инфляции. Предполагается, что если экономика достигла своего потенциала, то она будет оставаться там бесконечно, пока ее не "выбьет" оттуда внешний шок. Инфляция в этой модели - надежный индикатор того, где находится выпуск - выше или ниже потенциала.

- согласно теории финансовых циклов, инфляция может быть стабильной, но выпуск при этом будет снижаться или быстро расти - это связано с финансовыми дисбалансами. Инфляция при этом ничего не может сообщить о выпуске.

В разных моделях потенциал выпуска может быть разным

Наконец, нужно забыть все, чему учила почившая во время кризиса в страшных муках теория рационального поведения рынков:

- Стоит отказаться от идеи, что поведение экономических агентов рационально и они обладают полной информацией о состоянии рынков. Нужно исходить из того, что информация у агентов неполная.

- Кроме того, нужно помнить, что отношение к риску не абсолютно, а меняется в зависимости от информации о состоянии экономики.

- Нужно учитывать то, что финансовая система сама создает покупательскую способность, а не просто служит системой трансферта ресурсов.

Два взгляда на нынешний кризис

- Профициты счета текущих операций, особенно азиатских экономик, привели к оттоку капитала из этих стран, с помощью которого финансировался кредитный бум в странах с дефицитом счета текущих операций - главным образом в США, в эпицентре кризиса.

- Сбережений в мире было больше, чем инвестиций. Итогом этого стало давление на процентную ставку - особенно низкой она была по долларовым активам, в которые в основном инвестировались профициты азиатских стран. Инвесторы в поисках большей доходности стали брать на себя излишние риски - это и стало причиной финансового кризиса.

Но это не верно, пишет Борио. Одно из следствий в этой модели подменяет первопричину кризиса:

- Нельзя делать акцент на накоплениях. Кризис связан с быстрым ростом соотношения кредитования к ВВП, а накопления - лишь небольшая часть ВВП.

- Кредитный бум в США во многом финансировался за счет внутренних средств или средств других стран с большими дефицитами текущего счета, например, Великобритании. Да и сами США были крупными экспортерами капитала.

- Причина кризиса - разрыв каналов финансирования в структуре кредитования - потоки сбережений и инвестиций об этом нам ничего не скажут, пока жареный петух нас не клюнет. При анализе скорее стоит ориентироваться не на чистые (приток минус отток), а на совокупные потоки капитала.

- Несбалансированное размещение активов изменило равновесие спроса и предложения на рынке денег, а также "сдвинуло" долгосрочные естественные ставки - ставки, соответствующие потенциальному выпуску. В отличие от рыночных ставок, зависимых от политики центробанков и других факторов, естественные ставки зависят только от фундаментальных факторов. Которые, собственно, незаметно изменились в период бума.

Торговые дисбалансы и высокая норма сбережений не могут полностью объяснить кризис

Как предотвратить кризис

Политикам необходимо бороться с кредитными бумами с помощью бюджетной, монетарной и макроэкономической политики. Это позволит сдержать развитие дисбалансов и быстро справиться с их последствиями. Правительство может таким образом убрать то, что называется "избыточной эластичностью" системы.

Действенный метод - повышения требований к резервам и ликвидности банков, например, в рамках Базеля III, но не во время кризиса, а во время бума. Но, для начала, бум нужно научиться быстро определять.

- Центробанки при проведении монетарной политики должны руководствоваться не только инфляцией, но и другими показателями финансового рынка. Горизонт прогнозирования регуляторов должен быть больше 2 лет, а основной упор в нем должен быть сделан на риски.

- Бюджетная политика должна быть как можно более скромной, ведь во время бума обычно прогнозы по росту экономики и доходов переоцениваются. Так, до кризиса бюджеты Испании и Ирландии казались вполне надежными: уровень госдолга к ВВП был относительно низким, а сам бюджет - профицитным. Но правительство не учли возможного кризиса (а кто учел?) и связанных с ним проблем банковского сектора, что загнало их в долговую ловушку. Если бы риски финансовых циклов были учтены, то правительствам не пришлось бы брать на себя долги банков, и они не оказались бы в долговом кризисе.

Совет, отличный, но труднореализуемый, признает Борио. Скорее всего, и в следующий раз правительства, занятые краткосрочными и насущными делами, просто не смогут уследить за финансовыми циклами, ведь они куда длиннее, чем бизнес-циклы. Они пропустят значительные дисбалансы при размещении активов. А затем снова будут лечить не финансовую болезнь, а лишь ее симптомы и осложнения в виде рецессии. Это лишь отсрочит тот день, когда экономика начнет выздоравливать.

Руководство по борьбе с кризисом

Большинство кризисов после войны выглядели совсем иначе: высокая инфляция указывала центробанкам на перегрев, те ужесточали политику, это приводило к рецессии, экономика быстро восстанавливалась, новые долги не возникали, а потому и не мешали восстановлению. Но этот кризис начался в период стабильной инфляции, и денежные власти его не отследили, а потом не смогли его правильно остановить, хотя начали борьбу с верных шагов. По мнению Борио, действовать нужно так:

- Управление кризисом. Главная цель властей на этом этапе - минимизировать ущерб и остановить распространение. Здесь подойдут разнообразные средства - от увеличения расходов бюджета до смягчения монетарной политики.

- Разрешение кризиса. Сразу за симптоматическим лечением должно следовать основное, устраняющее причины кризиса. Приоритетом должно стать восстановление балансов банков, компаний и домохозяйств. Это станет основой восстановления экономики.

- Правительству нужно сразу определить, как использовать ограниченные ресурсы бюджетов, чтобы помочь разрешить проблему балансов частного сектора. Так, банкам должен быть предоставлен капитал, но только при условии списания долга и возможной национализации. С домохозяйств может быть списана часть задолженности.

- Это означает активную стратегию по замене частного долга госдолгом. При этом необходимо активно и решительно разрешать все конфликты между заемщиками и кредиторами, менеджментом, акционерами и инвесторами. Как только риски снизятся, экономика начнет расти.

- Слишком долгая агрессивная монетарная политика - как способ "купить время" - больному противопоказана. Она, вероятно, лишь задержит восстановление экономики, а не разрешит проблемы. Это касается и периода низких ставок и агрессивной программы покупки активов. Итогом может стать снижение доходов финансовых компаний, атрофия финансовых рынков. Кроме того, агрессивная политика центробанков может загнать болезнь внутрь, сделав ее хронической.

- Сами центробанки при этом будут слишком обременены активами. Пострадает их независимость и надежность. Появится повод критиковать их за слишком агрессивную политику. В итоге, рисков станет еще больше, а выход из порочного круга так и не будет найден. Вывод - монетарная политика в отличие от бюджетной фактически не эффективна время финансовых кризисов.

- Зато эффективным может оказаться снижение курса валюты, которая приведет к росту экспорта. В этом случае восстановление экономики будет более устойчивым.

- Удачный пример антикризисной политики - это страны Северной Европы в 1990-е годы. Стадия управления кризисом была короткой, но довольно эффективной: власти стабилизировали финансовый рынок с помощью госгарантий банкам и вливаний ликвидности.

Затем они сразу же взялись за проблему балансов - проводили жесткие стресс-тесты, некоторые финансовые институты пришлось временно национализировать, были списаны плохие активы, ликвидированы избыточные мощности в финансовой системе и улучшена операционная эффективность. В итоге, выздоровление экономики было быстрым.

Неудачный пример - Япония, в которой финансовый кризис также случился в 1990-е годы. Власти сразу не определили, что это кризис финансового рынка, а проблема - в балансах, и принялись снижать ставки, пока не уперлись в дно. Затем, когда диагноз все же был поставлен, несколько лет понадобилось на то, чтобы использовать деньги налогоплательщиков, чтобы улучшить балансы банков и компаний. Экономика так толком и не восстановилась.

BIS - банк, созданный специально для координации работы центробанков - настоятельно советует ЦБ всего мира не увлекаться монетарным стимулированием. Политика, которая кажется эффективной для одних стран, может иметь разрушительные последствия на глобальном уровне.

Уже есть признаки того, что в некоторых развивающихся экономиках появляются дисбалансы, похожие на те, что были в развитых странах до кризиса.

http://www.finmarket.ru/z/nws/hotnews.asp?id=3171005

В основе всякой науки лежат определенные исходные принципы и закономерности, которые ученые пытаются обнаружить. Иногда эти законы и причинно-следственные связи не удается обнаружить столетиями, но после выяснения строения тех или иных систем, установления законов, которым они подчиняются, все кажется очевидным, и мы с улыбкой и легким недоумением думаем – почему на открытие этого явления ушло так много времени?

Так, веками человечеством использовалась геоцентрическая (птолемеева) концепция строения Вселенной; целые тысячелетия люди не знали о большом и малом круге кровообращения; не догадывались о периодичности свойств химических элементов, открытых Д.И.Менделеевым. Экономисты нового времени пытались постичь сущность категорий «стоимость», «ценность» и «полезность», полагая, что надо выделить первоосновы производства, распределения и обмена, основываясь на простейших хозяйственных системах – например, на «экономике Робинзона».

Однако простые модели и схемы не могли объяснить экономических кризисов, принимавших в XIX веке все более угрожающие размеры и вовлекая в свою орбиту сразу многие страны. Практика поставила перед учеными-экономистами новые большие задачи, которые стали решаться на базе самых разнообразных подходов. Рассмотрим основные из них.

Гелиоэкономическая модель. Известный английский экономист У.С.Джевонс (1835-1882), который был необычайно разносторонним и талантливым человеком, изучавшим многие науки – в том числе метеорологию, химию, статистику – выдвинул очень интересную теорию экономических циклов, появление которых он увязывал с изменениями солнечной активности. Джевонс заметил, что кризисы в экономике не имеют четких временных рамок и могут варьироваться в широких пределах от 5-6 до 10-15 лет. Исходя из того, что периоды солнечной активности также имеют некоторый разброс в 7-15 лет, [i] он предположил, что наше светило оказывает соответствующее влияние на погоду и сельское хозяйство, на урожайность большинства культур. Колебания урожайности оказывают влияние на цены, а также настроения людей. Периоды чрезмерного оптимизма сменяются фазами страхов и паники, что и является фундаментальной предпосылкой для разворачивания кризиса.

Следует отметить, что эту теорию поддерживал и развивал русский ученый А.Л.Чижевский (1897-1964), человек огромного таланта и энциклопедических знаний. Он закончил коммерческий и археологический институты, писал стихи, картины, ставил научные опыты. В своей диссертации «Исследование периодичности всемирно-исторического процесса» (1918) и вышедшей позже работе «Физические факторы исторического процесса» (1924) Чижевский на основании собранных данных, таблиц и цифр показывает, как солнечная активность и расположение планет (он очень уважительно относился в астрологии) влияют на войны, революции и общественные настроения.

Монетарная модель. Колебания делового цикла и экономические кризисы сторонники монетарной модели объясняют денежными факторами. Первым увязал колебания экономического роста с запасами золота английский экономист Дж.Китчин. По его мнению, короткие циклы в 3,5-4 года возникают в хозяйственной системе тогда, когда движение капиталов и запасов золота в стране начинают в значительной степени меняться.

Китчин установил определенную 40-месячную закономерность в колебаниях финансовых показателей Великобритании и США и решил, что данный цикл (названный впоследствии его именем) связан с миграцией капитала. Так как в основе денежного обращения указанных стран лежал золотой стандарт, то количество денег в обращении было тесно связано с запасами золота в Центральном банке.

Если золотых авуаров в стране было достаточно, то и деньги были дешевыми, а ставка банковского процента низкой. Предприниматели охотно брали кредиты на расширение бизнеса. В результате с некоторым лагом росла занятость и загрузка оборудования, выпускалось больше товаров. В какой-то момент времени проявлялось перепроизводство товаров, спрос падал. Снижались цены, у субъектов экономики росла неуверенность в завтрашнем дне. Золото накапливалось и придерживалось до лучших времен. Наступала фаза депрессии (см. рис.1).

Подешевевшие в стране товары начинали лучше продаваться на экспорт, улучшался торговый баланс, в страну притекало золото извне. Начиналась фаза подъема. Ситуация улучшалась, домохозяйства и фирмы начинали больше тратить денег из своих сбережений. Подъем экономики ускорялся и перерастал в бум. Далее цикл повторялся.

Сторонником данной концепции в ее модифицированном варианте был и М.Фридмен. Он объяснял возникновение экономических кризисов неправильной денежной политикой монетарных властей. Исследовав предысторию развития экономических кризисов в XIX и ХХ вв., Фридмен показал, что денежная масса, находившаяся в обращении, не соответствовала реальным потребностям хозяйственной системы. В связи с этим рыночная экономика сама себя не регулировала и происходил экономический спад.

Инвестиционная модель. Свою теорию пульсаций делового цикла с периодом в 7-11 лет выдвинул французский врач и экономист К.Жугляр (1819-1905). Как видим, медики из Франции, продолжая традицию придворного врача и главного физиократа Франсуа Кенэ, по-прежнему обогащают экономическую науку.

Смысл объяснений Жугляром кризисов сводится к инвестиционной составляющей экономических процессов. От принятия решения об инвестировании до создания нового бизнеса дистанция довольно большого размера, – считает Жугляр. К этому периоду времени следует также приплюсовать фазу выхода на проектную мощность вновь созданного предприятия.

Таким образом, вырисовывается следующий алгоритм. На определенном этапе экономического цикла предприниматели и люди, желающие ими стать, начинают проявлять экономическую активность, полагая, что именно сейчас для этого настал благоприятный момент. Воспользовавшись банковским кредитом, экономические субъекты расширяют существующее производство или строя новые мощности. Так как координации в принятии решений между ними нет, а плановое начало в рыночной экономике отсутствует, то избыточные инвестиции в какие-либо отрасли экономики приводят к излишнему производству продукции. Возникает дисбаланс, спрос быстро падает. Вновь произведенную продукцию сбывать некому, у предпринимателей резко снижаются прибыли, растет доля убыточных предприятий. Взятые у банков кредиты погашать нечем. Вместе с банкротством предприятий становятся неплатежеспособными и коммерческие банки, которые теряют как собственный капитал, так и средства клиентов. Кризис распространяется на торговлю и зарубежных партнеров. Круг замыкается и экономический цикл вновь воспроизводится.

Демографические и инфраструктурные модели. Основной моделью данного вида принято считать построение С.Кузнеца (1901-1985). Циклы или ритмы Кузнеца имеют период в 15-25 лет. Столь большая продолжительность данных циклов объясняется протяженными во времени процессами переселения народов и строительства инфраструктуры для переселенцев.

Демографические циклы увязываются Кузнецом с миграционными процессами и перемещениями больших масс людей в места с лучшей экономической конъюнктурой. Эта тема близка Кузнецу, так как сам он родился на территории Российской империи и в 1922 г. эмигрировал в США.

Обустройство переселенцев занимает довольно продолжительное время, так как для нормального проживания им требуется жилье, обстановка, рабочее место. Формируется новый строительный цикл. Таким образом, волны миграции, притока и оттока рабочей силы, связываются с ожиданиями людей.

Кроме того, некоторые экономисты считают, что циклы длинные накладываются на циклы средние и короткие. Исследованиями было выявлено, что цикличность и кризисы проявляются с разными временными интервалами по так называемой трехцикличной схеме, когда общие колебания определяются тремя циклами разной продолжительности. Продолжительные колебательные процессы в 55 лет были названы длинными волнами Н.Кондратьева, накладывались на циклы Жугляра и Китчина. Складывающиеся гармоники взаимодействуют друг с другом, формируя общий циклический процесс.

Биржевая модель. Некоторые экономисты объясняют периодически возникавшие экономические кризисы негативными ожиданиями субъектов хозяйственной системы, которые связаны, в первую очередь, с рынком ценных бумаг и фондовой биржей. Когда эти ожидания завышены, акции промышленных корпораций переоценены. Как только у держателей ценных бумаг возникают сомнения в надежности и целесообразности данных инвестиций, они начинают сбрасывать (распродавать) принадлежащие им бумаги. Процесс закрытия позиций на бирже приобретает лавинообразный характер, нарушается сбалансированность сферы обращения и производства, возникает кризис.

Именно по такому сценарию протекал самый мощный кризис ХХ столетия – 1929-1933 гг. 29 октября 1929 г. на Нью-Йоркской фондовой бирже началась паника, все участники торгов стремились продать ценные бумаги; покупателей практически не было. В результате ценные бумаги обесценились, владельцы этих бумаг (среди которых было много коммерческих банков) были разорены. Их банкротства повлекли за собой волну взаимных неплатежей; банкротства распространились на другие компании. Кризис принял мировой характер.

Не прекращаются экономические кризисы и в настоящее время. Наиболее серьезным по своим политическим, экономическим и социальным последствиям стал для России кризис 1998 г. Начало кризиса было положено на азиатских рынках – в Южной Корее, в Малайзии и Сингапуре. Иностранные держатели ценных бумаг эмитентов этих стран стали спешно продавать их из-за потери доверия. Россия, как развивающийся рынок, также попала в перечень стран с неустойчивой экономикой, что повлекло за собой сброс инвесторами государственных ценных бумаг – ГКО на сумму в 20-25 млрд. долл. В результате произошла глубокая девальвация рубля (рубль обесценился в 4 раза), значительно повысилась безработица, пострадал мелкий и средний бизнес, снизился жизненный уровень большинства граждан России.

Первый мировой финансово-экономический кризис XXI в., разразившийся в 2008-2010 гг., пока, на наш взгляд, завершился не полностью и может протекать по сценарию двойного дна с последующей затяжной рецессией. На его отдельных особенностях мы остановимся ниже.

[i] К тому времени немецким астрономом Швабе было установлено, что увеличение пятен наблюдается с цикличностью в 7-11 лет. Такая цикличность, как показала практика, наблюдалась для многих явлений – в активизации размножения саранчи, в чередовании засушливых и переувлажненных периодов, в возникновении эпидемий чумы. Таким образом, Джевонс увязывал циклическое развитие экономических кризисов с природными явлениями, которые вели, например, к неурожаю, что, в свою очередь, приводило к разбалансированности экономики и возникновению кризиса.

Новый финансовый кризис может оказаться гораздо страшнее кризиса 2008 года.

Об этом заявил британский экономист Эдвард Лукас на Львовском форуме по безопасности.

«Меня ужасает то, как развивается рынок корпоративных облигаций. Как происходит раздел и разрезание, чтобы как-то скрыть риски, – заявил эксперт. – Мы знаем, что происходит на рынке ценных бумаг и на рынке ипотеки. Наблюдаем огромное давление в США с целью поменять те финансовые нормы, которые были утверждены после кризиса, чтобы у банков появились буферы с достаточным количеством средств для поглощения убытков», – рассказал Лукас.

При этом экономист отметил, что «люди уже не верят, что можно должным образом управлять мировой экономикой, поскольку при стабильной ситуации банки процветают, а когда наступает кризис, расплачиваться вынуждены налогоплательщики».

Среди прочих рисков мировой финансовой системе Эдвард Лукас выделил несовершенство системы аудита, климатические изменения и кибератаки.

«Последний финансовый кризис стал для нас просто катастрофой. Но тогда у нас был хороший инструментарий, и экономику удалось удержать на плаву. Теперь все не будет так гладко, как тогда, поскольку нет соответствующих инструментов и упал уровень доверия», – считает аналитик.

Статья посвящена анализу актуальной на сегодняшний день проблематики механизма возникновения мировых финансовых кризисов. На обширном статистическом материале автор выявляет пробелы в существующих теориях, объясняющих генезис кризисных явлений в мировой экономике, и предлагает свою модель управляемого кризиса. Согласно авторской точке зрения, финансовые кризисы в мировом масштабе на протяжении последних двух веков являются результатом целенаправленной деятельности. Исследование основано на междисциплинарном подходе.

Ключевые слова: финансовые кризисы, кондратьевские циклы, ФРС, эмиссия доллара.

The article analyzes the urgent problem of the mechanism of the world financial crises emergence. On the basis of vast statistical data the author reveals deficiencies of existing theories which explain the genesis of crisis phenomena in the world economy and suggests his own model of a controllable crisis. According to the author, the world financial crises of the last two centuries are the result of purposeful activities. This research is based on the interdisciplinary approach.

Keywords: financial crises, Kondratieff waves, Federal Reserve System, dollar emission.

Выяснение основных причин возникновения экономических кризисов было и остается одной из самых актуальных научных задач. При этом множество гипотез о происхождении кризисов можно свести к четырем основным теориям (моделям): стохастической, циклической, теории кризиса перепроизводства и теории управляемости. В основе этих моделей лежат следующие фундаментальные процессы: случайность, ее противоположность - закономерность (цикличность) и волевая причинность.

Целью данного исследования является обоснование тезиса об управляемости кризисов и выдвижение на его основе эмпирически выверенной модели кризисов. Широкое распространение в экономической науке имеет циклическая теория, а именно – гипотеза о существовании экономических циклов, регулярных колебаний уровня деловой активности (от экономического бума до спада). В настоящее время различают четыре цикла разного периода: краткосрочные циклы Китчина – колебания со средним периодом 3–4 года; среднесрочные циклы Жюгляра (7–11 лет); циклы Кузнеца (15–20 лет); циклы Кондратьева – длинные волны с периодом в 40–60 лет.

Суть гипотезы о циклической природе кризиса состоит в том, что его может провоцировать наложение (интерференция) экономических циклов разной частоты. Математическая проверка данной гипотезы сильно затруднена в силу того, что четких циклов с неизменным периодом ученым выделить до сих пор не удалось. Однако в исторической хронологии экономических процессов накоплены достаточно четкие привязки к временной оси, что позволяет верифицировать гипотезу сфазированности. Исследование ставило целью на материалах исторических конъюнктурных рядов установить примерные фазы четырех экономических циклов – Кондратьева, Кузнеца, Жюгляра и Китчина, проанализировать примерные амплитуды волн и получить результат наложения их друг на друга с целью увидеть возможность возникновения кризисов вследствие этого резонансного наложения. Это можно сделать, имея данные о среднем периоде каждого из циклов и его условной амплитуде [Коротаев, Цирель 2009; Maddison 1991; Juglar 1862] (рис. 1).

Рис. 1.

Сопоставление сфазированных четырех волн с периодами кризисов

Как видно из рис. 1, определенного и закономерного синхронизма между результирующей волной и наступлением экономических кризисов не наблюдается. Введя понятие универсального суммарного цикла на основании самого длинного из циклов, авторы также пришли к выводу, что все мировые кризисы должны приходиться на какую-то универсальную фазу. При этом если бы причиной кризисов являлось резонансное превышение некоего порога устойчивости, то статистически кризисы должны были бы сгруппироваться в какой-то определенной фазе универсального цикла. Однако анализ исторических рядов экономических показателей выявил, что кризисы не группируются, а распределены примерно равномерно (рис. 2).

Рис. 2. Универсальный суммированный цикл конъюнктуры и привязанное по фазе местоположение кризисов (количество наблюдаемых в истории кризисов)

Таким образом, циклическая теория кризисов не получила подтверждения при более внимательном анализе.

Аналогичным образом не подтверждается и стохастическая гипотеза кризиса (Ф. Кюдланда и Э. Прескотта) , в основе ко-торой лежит тезис о неопределенности, непредсказуемости мировой экономиче-ской конъюнктуры, что обосновывается различной природой и уникальностью кризисов, имевших место в истории, большим числом субъектов экономической деятельности. В реальности имеются факторы, отвергающие основной постулат данной теории – постулат об отсутствии закономерностей. Этими факторами являются наличие совершенно четкой тенденции к сокращению сроков межкри-зисных интервалов и учащение кризисов, а также наличие синхронизма в изме-нении целого ряда показателей экономического состояния в предкризисные периоды (рис. 3).

Рис. 3. Межкризисные интервалы по всей истории кризисов

Теория кризиса перепроизводства, самая распространенная в классической экономической теории объяснительная модель, строится на понимании причины экономических кризисов как превышения предложения над спросом товаров, вызванного отсутствием планирования совокупного производства в условиях свободного рынка. Чаще всего кризис перепроизводства рассматривается в качестве одной из фаз среднесрочного экономического цикла Жюгляра, то есть отчасти данная гипотеза может быть опровергнута вышеизложенными аргументами. Кроме того, рассмотрение кризисов двух последних столетий [Гринин, Коротаев 2010: 300–311] показывает, что в большинстве случаев детонирующий сбой происходит прежде всего в наиболее связанных с финансовым капиталом отраслях торговой и финансовой деятельности. Начавшись, кризис далее переходит на сферы реального производства, но его глубина программируется именно в финансовых отраслях. Таким образом, стоит говорить не о кризисе перепроизводства, а прежде всего о кризисах в финансовой сфере.

Поскольку ни одна из рассмотренных выше гипотез не объясняет убедительным образом природу финансовых кризисов, логичен вывод о существовании качественно иных причин их наступления. Авторская гипотеза управляемого кризиса базируется на понимании субъектной причинности кризисов, их искусственности, инспирированности и инструментарном характере.

Для того чтобы доказать непротиворечивость этой гипотезы, нужно найти, во-первых, бенефициаров, или субъектов, которые обладают набором инстру-ментов для запуска кризиса и которым выгодно его наступление. Во-вторых, необходимо указать цель и интерес, преследуемые ими, методы их достижения и реализации.

Ключ к ответу на поставленные вопросы лежит в вопросе макросоотношения материального и соответствующего финансового оборота, иначе говоря, в соотношении реальной и виртуальной экономики. В настоящее время на мировом уровне денежная эмиссия превышает материальное производство в 10 раз, в то время как приемлемое соотношение – 1:2 [Якунин и др. 2012: 374]. Причиной такого дисбаланса является отсутствие механизма ответственности за поддержание этого баланса у страны-эмитента основной резервной валюты перед мировым сообществом.

Поскольку со времен Второй мировой войны доллар является основной валютой, а его эмиссией занимается ФРС, можно утверждать, что именно ФРС и стоящая за ней группа лиц есть клуб бенефициаров, а мировые институты и даже целые национальные государства, не исключая и самих США, являются его заложниками [Якунин и др. 2012].

Механизм кризиса срабатывает следующим образом: мировая резервная ва-люта – доллар – является товаром, которого «вдруг» становится настолько много, что он «дешевеет». В таких условиях происходит разбалансировка предложения и спроса и мировой продавец долларов вынужден предпринимать определенные действия для удержания собственной прибыли на прежнем уровне.

Таким образом, цель, преследуемая бенефициарами, – увеличение доходности своей деятельности. Собственно, выгодоприобретающим субъектом является ФРС и стоящая за ней группа лиц. Методы, используемые ими: бесконтрольная эмиссия ничем не обеспеченной валюты, производные финансовые инструменты, а также изъятие денежной массы из свободного обращения.

Волевая субъектная причинность возникновения кризиса проистекает из «вечного» конфликта труда и присвоения. Человек, для того чтобы жить, дол-жен потреблять блага, источником появления которых является труд (если пренебречь «дарами» природы). Другим источником получения блага может быть его присвоение: разбой, военный отъем, рента (торговая спекуляция, процентный доход от ссудного финансового капитала, добавочная стоимость).

В современных условиях продажа очень специфичного товара, а именно де-нег, есть одна из форм присвоения. Эта продажа является сверхвыгодным пред-приятием, поскольку если себестоимость 100-долларовой купюры составляет 4 цента, то прибыль от ее продажи будет составлять 250 000 %. На протяжении истории конфликт между трудом и присвоением только нарастал, а в последние десятилетия, после отмены конвертации доллара в золото в 1971 г., появления «цифровых денег», фьючерсных контрактов, кредитных деривативов, он достиг своего апогея.

Сегодня глобализация во многих регионах мира рассматривается как «новая форма империализма». На тесную связь одной доминирующей мировой валюты и единого стандарта демократии указывали многие политики, ученые и общественные деятели, такие как Ж. Аттали и Х. Арендт. Примером тому могут служить те обстоятельства, что в ходе переговоров с Японией, Кореей и своими европейскими союзниками США настояли на отмене субсидий и отказе от протекционизма в критически важных отраслях, проповедуя идею «торговли вместо помощи». При этом в 2001 г. Белый дом ввел пошлины на ввоз стали в США, мотивируя это тем, что «критически важная отрасль» страдает от наплыва импорта. Вопреки правилам свободной торговли США добились исключительных льгот для своего сельского хозяйства и текстильной промышленности. Принятие закона о фермерских хозяйствах, увеличившее субсидии американским производителям ряда сельскохозяйственных продуктов, вытеснило с американского рынка 75 % бразильского экспорта.

Таким образом, можно аргументированно утверждать, что ведение экономической политики по двойным стандартам стало визитной карточкой США. Результат данной политики налицо – в конце 1990-х гг. на население США (4,5 % населения планеты) приходилось более 21 % мирового ВВП, а доля США в мировом ВВП увеличилась с 20 % в начале 1990-х гг. до 30,4 % в 2000 г. Высокий уровень потребления в Америке поддерживается в режиме присвоения, поскольку значимую часть национального богатства США составляют ценные бумаги, весьма условно связанные с реальным сектором экономики, а значительная часть мировой экономики так или иначе работает на Соединенные Штаты.

Глобальное присвоение достигается США с помощью целой системы эконо-мических, финансовых и политических инструментов, в ряду которых:

- создание, искусственное поддержание и увеличение спроса на доллар в мире, что дает возможность осуществлять «экспорт» долларов из США в обмен на товары других стран;

- политически и экономически обусловленные кредиты развивающимся странам, обрекающие их на разрушение экономики;

- махинации на фондовых и валютных биржах (наглядный пример – обрушение фондовых и валютных рынков Юго-Восточной Азии в 1997–1998 гг.);

- информационные манипуляции;

- манипуляции ценами на мировом рынке (обрушение цен на нефть в 1986 и 2008 гг.).

Угроза падения курса доллара является весьма эффективным средством при-нуждения других государств финансировать американскую военную экономику и американский экономический рост, поскольку многие страны мира являются крупными держателями казначейских ценных бумаг США. Это стало очевидным в 1970-х гг., когда американскому доллару как международной валюте альтерна-тив не оказалось.

Однако проповедуемое США «евангелие экономической глобализации» [Престовиц 2005: 9] не выдержало проверки финансовым кризисом 1997–1998 гг. В течение 1990-х гг. «экономическое чудо», возникшее в 1960-е гг. в Японии, охватило Корею, Тайвань, Гонконг, Сингапур, Малайзию и Таиланд. Кризису предшествовал приток инвестиций из США, Японии и Европы в экономику Юго-Восточной Азии. На этом фоне лидеры стран Азиатско-Тихоокеанского региона на встрече в Индонезии в 1994 г. поддержали глобализацию, объявив о создании организации Азиатско-Тихоокеанского сотрудничества и взяв обязательство к 2020 г. обеспечить полную свободу торговли. Но механизм кризиса уже был запущен. В самый неподходящий момент иностранные банки, как по команде, потребовали возвращения краткосрочных займов, а хедж-фонды начали играть на понижение тайского бата. Свидетельством «рукотворного» характера данного кризиса явился отказ Б. Клинтона оказать помощь Таиланду, несмотря на давле-ние со стороны мирового сообщества. Падение малазийской и индонезийской валют, гонконгского доллара и корейской воны началось сразу за обвалом бата.

Обращает на себя внимание, что меры премьер-министра Малайзии Махатхира по спасению ринггита путем запрета продажи малазийских ценных бумаг без покрытия и введения ограниченного контроля движения денег в стране встретили жесткую критику со стороны международной финансовой элиты и американского правительства, вследствие чего Малайзия была отрезана от внешних финансовых источников. Остальные страны вынуждены были реструктуризировать свою экономику по рецептам МВФ, находящегося под сильным влиянием ФРС. Показательно, что Минфин США пресек все попытки Японии самостоятельно оказать помощь странам Юго-Восточной Азии. Белый дом не мог позволить себе потерять единоличный контроль над регионом Юго-Восточной Азии [Там же: 51, 87–95].

Выдвигаемая авторами модель управляемого кризиса

базируется на ряде гипотез, которые верифицируются на основе статистических данных:

а) исторически доминирует один и тот же механизм управляемого циклического кризиса;

б) понимание механизма управления кризисом (мотивов его бенефициаров и их действий) позволяет прогнозировать новые кризисы;

в) возможна разработка рекомендаций мировому сообществу по преодолению кризисов.

Методология научного доказательства включает в себя следующее.

- Введение понятия стандартного цикла финансового кризиса и его статистическое «портретирование».

- Вскрытие причинно-следственных связей взаимозависимых параметров развития через устойчивость задержек во времени.

- Выявление устойчивых мотивов и интересов лиц, управляющих кризисами.

Итак, основная гипотеза модели управляемого кризиса строится на предположении об устойчивом архетипе поведения мирового эмитента (негосударственной независимой Федеральной резервной системы США). Он состоит в стремлении максимизировать доходность. Торговля долларом является сверхдоходным бизнесом (250 000 %), что заставляет производителя этого товара организовывать свой бизнес по авантюрному, кризисному сценарию. Доходность эмитента в общем виде представляет собой: доходность ≈ (номинальная) × (физическая) × (финансовая активность):

Д ~ Сх (М + ΔМ) х Ф х К.

Номинальная доходность (Д) определяется ставкой рефинансирования (С) и объемом денежной массы (М + ΔМ), где М – накопленная денежная масса, а ΔМ – текущий эмиссионный прирост. Физическая доходность (Ф) определяется возможностью обмена необеспеченных «банкнот» на реальные блага. Ее характеризует региональный валютный курс доллара в странах и регионах обменов (К). Показатель финансовой активности учитывает, что не вся эмитированная и внедренная в мировые обмены денежная масса «работает».

Для того чтобы создать финансовый кризис, то есть дефицит оборотного ка-питала, необходимо управлять мировой денежной массой (ее инструмент – право эмиссии доллара, принадлежащее ФРС). Но этот инструмент ограничен, по-скольку он «работает» только на положительных приростах денежной массы и позволяет лишь уменьшать их до нуля. Однако для организации кризиса необходим значительный дефицит денежной массы. Крупные финансовые операторы, связанные с центром принятия решений (ФРС), являются дополнительными механизмами, которые помогают «заморозить» оборот уже эмитированной массы. Отследить существование этого механизма можно путем наблюдения за изменчивостью коэффициента финансовой активности (активность мировых инвестиций, которая является доступным статистическим показателем). Таким образом, становится возможной количественная оценка доходности эмитента с точностью до тенденции. Математически «тенденция» позволяет увидеть при-чинно-следственные связи, что уже достаточно для проверки гипотезы на достоверность.

Итак, латентный клуб бенефициаров (стоящий за спиной ФРС), может управлять как спросом на товар (доллар) путем эмиссии и ценой товара (ставка рефинансирования), так и «финансовой активностью», отдавая команды по цепочке соподчиненных институтов. На деле это срабатывает следующим образом. Хотя региональным курсом доллара управляют национальные правительства, однако в случае подчиненности авторитету, политическому или военному диктату США, десуверенизированные правительства определяют курс доллара в рамках стратегии, навязываемой США в своих интересах. При построении модели кризиса и его «портретировании» важно учитывать, что те параметры, которые управляются ФРС непосредственно, откликаются на «команды» сразу же (цена товара). Те же показатели, которые управляются ею косвенно, откликаются на принятие решений с некоторой задержкой. Все это находит подтверждение в анализе экономических показателей разных стран мира, а значит, очерченная схема функционирования финансовой системы является верной.

Итак, перейдем к рассмотрению механизма возникновения мировых циклических финансовых кризисов. Если рассматривать доллар как товар, то поставщик этого товара – Федеральная резервная система США, – как и любой продавец, преследует три цели:

- Продать как можно большее количество товара.

- Продать товар как можно дороже.

- Сделать доллар как можно более дорогим с точки зрения товарного наполнения.

По сути дела, мировые финансовые кризисы представляют собой экстренные меры в условиях, когда не удается достичь максимальных показателей по поставленным целям.

Рис. 4. Модель стандартного трехфазного циклического кризиса

Первая фаза – предкризисная. Вторая – сам кризис, третья фаза – посткризисная. В первой фазе эмитент стремится максимизировать свою доходность. Он наращивает ставку рефинансирования, объемы эмиссии и в общем стремится увеличить все доступные его влиянию сомножители доходности, что приводит вследствие перенасыщения рынка к падению курса доллара и снижению финансовой активности и, как следствие, – к падению доходности в целом.

У эмитента и его закулисных бенефициаров возникает задача: повысить спрос, курс доллара и активность, для чего на ниспадающей ветви доходности «организуется» кризис в виде: 1) резкого снижения объемов эмиссии (создается дефицит денежной массы); 2) снижения «по указке» финансовой активности (усиливается дефицит денежного оборота, то есть снижается эффективная накопленная денежная масса М и соответственно Ф); 3) снижения ставки рефинансирования для восстановления спроса на товар-доллар. Собственно, все эти меры и приводят к ситуации кризиса.

Во второй фазе (собственно, фаза кризиса) предпринятые меры дают результат, а именно – начинается рост курса доллара и финансовой активности. Останавливается падение доходности. В третьей, посткризисной, фазе она окончательно восстанавливается, и стандартный кризисный цикл замыкается. Более того, статистика показывает, что доходность в итоге оказывается на уровне, превышающим докризисный показатель.

Проведение статистического анализа 13 кризисов (рис. 2) показало, что все кризисы проистекали по изложенной выше модели. Такая закономерность может наблюдаться только тогда, когда действует одна и та же причина кризиса – управляемость. Кроме того, несовпадение конечных точек соответствующих кривых с начальными (рост доходности, о котором мы говорили выше) позволяет утвер-ждать, что клуб бенефициаров и страна-эмитент в итоге получают прибыль от кризисов, то есть достигают своей интегральной цели.

Помимо данного факта ответственность ФРС и латентного клуба бенефициаров за организацию мировых кризисов может быть также подтверждена тем, что, как показывает статистика, США испытывали ущерб всего в 9 % случаев кризиса за период 1960–2010 гг. В случае с Россией этот показатель достигает 67 % (1990–2000 гг.). Также весьма показательна статистика мировых кризисов в сопоставлении с собственно американскими рецессиями. При построении исторической зависимости величины межкризисного периода она получается принципиально разной для внеамериканских мировых кризисов и собственно американских. Кризисы в США происходят все реже, а в мире – все чаще. И, наконец, последнее, но не менее важное. Денежной массой в мире, как выше уже говорилось, могут управлять финансовые мировые организации, объединенные в кланово сплоченную интернациональную сеть. При этом коэффициент клановости (показатель, который отображает долю лиц в руководстве, объединенных существенно значимым для их деятельности признаком – орденское членство, родственность, землячество, национальность) топ-состава ФРС, подсчитанный по данным публичных официальных досье, составляет 47 %. Для сравнения: для политического истеблишмента России этот коэффициент исторически достигал своих максимумов, но никогда не превышал 35 %. Итак, статистическая феноменология подтверждает гипотезу и объяснитель-ную модель управляемости финансовых кризисов.

Рис. 5.

Статистический трехфазный портрет мирового циклического кризиса

(построено по статистическим данным ФРС и Мирового банка)

Наконец, стоит отдельно остановиться на том, что вышеописанные тренды, а именно рост уровня доходности и учащение и углубление кризисов, связаны напрямую, и эта связь имеет огромное значение в прогностическом плане. Рост доходности приводит к постепенному сближению исходного (предкризисного) уровня и порога устойчивости системы. В какой-то момент трендового роста исходной предкризисной доходности она достигнет порога устойчивости. Этот момент станет моментом возникновения суперкризиса , преодолеть и контролировать который в рамках существующей системы связей будет просто невозможно, и, очевидно, этот кризис покончит с текущей финансовой системой. По авторским подсчетам, этот срыв может произойти в районе 2022 г., а это означает, что мир вступает в период нестабильности, войн, терактов, экономических потрясений.

Остановимся более подробно на механизме управления мировой ликвидностью , поскольку, как мы показали выше, именно он является критически значимым для контроля над финансовой системой.

Рубежным событием в функционировании международной финансовой системы стал 1971 г. – год отмены золотого долларового стандарта. Начиная с это-го момента доллар оказался не обеспеченным никакими реальными активами, он обеспечивался товарами и услугами, объем которых оценивался все теми же деньгами, и вскоре оказался несопоставим с денежной массой. В итоге финансовая система приобрела все признаки типичной финансовой пирамиды, управляемой ФРС США. Стоимость доллара определяется постоянно генерируемым искусственным спросом на него как на главную мировую резервную валюту. Фактически доллар является «ценной бумагой», опирающейся толь-ко на доверие к нему плательщиков, обеспеченное сложной системой политических, психологических, военных, финансовых и организационных мер. Устройство международной финансовой системы обязывает все страны пользоваться долларом в качестве главной резервной валюты, основного платежного средства, обеспечивающего международную торговлю, и, что еще более значимо, брать долларовые кредиты, для выплаты процентов по которым, как правило, приходится прибегать к еще большим займам в тех же долларах. Все это в сумме дает ФРС право и возможность неограниченной эмиссии, что создает мировую финансовую пирамиду [Лисовский 2011].

При этом лишняя денежная масса систематически «сбрасывается» на между-народный товарный рынок в обмен на сырье или переливается в высокоприбыльные сектора финансового рынка. По этой причине начинают надуваться разные «пузыри». Например, в 1995–2000 гг. деньги шли прежде всего в сектор высоких технологий, что отражает индекс NASDAQ. До 2000 г. этот индекс рос почти по экспоненте, а общий объем капитализации составил порядка 10 трлн долларов. Цена акции многих компаний в сфере информационных технологий увеличивалась ежегодно в десятки раз. Потом вверх пошли ценные бумаги, связанные с ростом цен на недвижимость. Таким образом, сфера приложения спекулятивного капитала может меняться, поскольку стимулирование постоянного роста потребления на внутреннем и внешнем рынке является необходимым условием функционирования мировой финансовой системы.

Другим инструментом поддержания относительной стабильности финансовой пирамиды являются международные кредиты, дающие мощный «сток» ничем не обеспеченной валюты взамен на поставки реальных ценностей – сырья и товаров. При этом ФРС перекладывает большую часть последствий эмиссии долларов на мировую финансовую систему.

Если в математической модели мирового взаимодействия валют рассматривать деньги как инструмент борьбы за доминирование, то мы увидим, что стремление внедрить свою валюту на мировой рынок присутствует всегда и оно способствует созданию ситуации неустойчивости и суперкризиса как кульминации этой неустойчивости.

Прогнозирование очередного кризиса , равно как и прогнозирование в целом, может быть состоятельно тогда, когда оно основано на выявлении определенной закономерности развития прогнозируемого явления. Закономерность можно выразить в математическом виде и использовать ее уже математическую модель для прогноза развития тех или иных параметров. Если в модели правильно отражена исходная закономерность, то, мониторируя соответствующие параметры, можно прогнозировать развитие и, в частности, финансовые кризисы.

При этом сложность прогнозирования масштабных социальных систем связана с множественностью одновременно идущих процессов, которые маскируют и «зашумляют» мониторируемый результат, однако эта сложность может быть преодолена методами статистического сглаживания, фильтрации, выделения доминант из шумов. Аналогичным образом может быть учтена и субъективность или воля «суперправителей» (или группы лиц), которая может повлиять на изменения макроэкономических показателей. В частности, для тех, кто имеет возможность вызывать на мировых рынках спекулятивные настроения или иным способом (например, управляя эмиссией мировой резервной валюты) влиять на глобальные экономические показатели, наиболее вероятным архетипом является извлечение дохода.

Даже при всей своей вероятностности и условности ценность прогноза заключается в том, чтобы сгладить ущерб, который может быть нанесен кризисом. Принципиально достижимым в рамках прогнозирования является указание вероятностно закономерных сроков возникновения кризиса.

Потребность и важность мировых материальных обменов обусловливает необходимость единой обменной валюты. Корень проблем заключается в том, что страны, вступающие в международные товарно-денежные отношения, как и в индивидуальных обменах между людьми, объективно нуждаются в эквиваленте стоимости. Золото и иные ценные материалы в конце концов уступили место валюте в силу недостатков общего объема, физических неудобств оборота и по политическим и экономическим причинам.

Мировые финансово-экономические кризисы при этом являются результатом волевых усилий страны-эмитента, нацеленных на восстановление падающей доходности своей системы.

Встает принципиальный вопрос: возможно ли создать иные системы мировой резервной валюты? В перспективе, вероятно, да. Но это произойдет в итоге череды силовых попыток, глобальных «воспитательных» кризисов, вероятно, военных конфликтов, глобальных терактов и дестабилизирующих политических событий. Мир входит в эту полосу.

Соответственно перечисленные начальные условия являются постановкой задачи по переустройству мировых финансов. Все инициативы, которые сегодня наблюдаются в мировом сообществе, так или иначе должны быть связаны с решением поставленной задачи или ее составных частей.

Именно поэтому выдвигаемые на этапе современного кризиса лидерами G-7 или G-20 предложения относительно более эффективного контроля эмиссии мировых финансов, производных финансовых инструментов, создания новых мировых финансовых регуляторов, выработки критериев оценки функционирования мировой финансовой системы, то есть предложения относительно второстепенных вопросов, не способны разрешить проблем, с которыми столкнулось человечество. По сути дела, для действующего клуба бенефициаров подобного рода саммиты и заседания являются лишь способом оттянуть время.

История конфликта эксплуататора и эксплуатируемого на национальном уровне дает человечеству урок: бескровно такие конфликты не разрешаются. Солидаризация, консолидация и действие-противодействие эксплуатируемого мира являются обязательным условием и исторической неизбежностью. Мир должен начать консолидацию в отличном от западного альянса ареале. Когда-то это были СССР, арабский мир, Китай, социалистический лагерь и так называемый третий мир. Сегодня это в первую очередь Китай, Индия, Латинская Америка, по-прежнему арабский мир (несмотря на разгром арабской солидарности в ходе инспирированных «революций»), Россия (при условии освобождения от добровольного американоцентризма и неолиберализма). И хотя в настоящий момент признаки такой консолидации могут быть охарактеризованы как не очень явные и решительные, однако предстоящее десятилетие (2010–2020 гг.) будет проходить под знаком указанной консолидации.

Неважно, какое название будет у новой единой мировой валюты. Например, от слов “world” и “currency” ее можно назвать “wocur” или как-то иначе. Главное, чтобы она не совпадала с любой национальной валютой. Главное, чтобы эмитирующий центр не совпадал с любым национальным центром эмиссии. Этот мировой центр эмиссии, банк кредитования, должен быть симметричными по отношению к любой стране мира. Поэтому органы-регуляторы должны формироваться не на основе взноса-вклада страны, как, например, сейчас делается в МВФ, а на основе принципа «одна страна – один голос».

Поскольку такой центр эмиссии и соответствующий банкинг будут приносить доход, который сегодня потребляют клуб бенефициаров, стоящий за спиной ФРС, и отчасти США, то он должен быть направлен в специальный фонд (аналог МВФ) и также находиться под симметричным мировым контролем. Его средства могли бы играть роль общего протобюджета мира для его (мира) социализации, реализации цели перераспределения, помощи бедным странам и в случаях форс-мажорных обстоятельств покрытия ущерба, нанесенного тем или иным странам.

Достаточно ясно, что США и Запад будут торпедировать такую реконструкцию мировых финансов. Поэтому более активную позицию могли бы занять Китай, Индия, арабский мир, Россия, СНГ, Латинская Америка.

Насколько реалистичен такой план? На данный момент он, конечно, производен от количества долларовых запасов и ценных бумаг США у государств, от соблазна самим построить аналог нынешней ФРС и монополии доллара или хотя бы региональной монополии собственной валюты. Поэтому путь к принципиально новой системе организации мировых финансов будет долгим и непростым. Ускорять и стимулировать этот процесс будут все новые кризисы, а теория управляемых мировых финансовых кризисов позволяет прогнозировать, что они неизбежны и будут происходить все чаще.

Если говорить о роли России на этом неизбежном пути, то ее сначала необходимо реабилитировать из того состояния, которое заставляет отнести современную Россию к сателлиту западного проамериканского альянса, включенного в систему мирового кланового управления. Не стоит подпадать под обаяние политической риторики некоторых современных российских политиков, которые вроде бы пытаются опровергнуть указанный тезис. Риторика очень часто расходится с практикой.

Россия вполне могла бы выйти в мир с предложением, основанным на вышеизложенных идеях. И это предложение было бы сообразно той роли, которую Россия традиционно играла в мире.

Литература

Гринин Л. Е., Коротаев А. В. Глобальный кризис в ретроспективе: Краткая исто-рия подъемов и кризисов: от Ликурга до Алана Гринспена. М., 2010. (Grinin L. E., Korotayev A. V. Global crisis in retrospective: A brief history of raisings and crises: From Lycurgus to Alan Greenspan. Moscow, 2010).

Коротаев А. В., Цирель С. В. Кондратьевские волны в мировой экономической динамике // Системный мониторинг. Глобальное и региональное развитие / под ред.Д. А. Халтуриной, А. В. Коротаева. М., 2009. (Korotayev A. V., Tsirel S. V. Kondratieff waves in the world economic dynamics // System monitoring. Global and regional development / Ed. by D. A. Khaltourina, A. V. Korotayev. Moscow, 2009).

Лисовский Ю. А. Экономика безумия. М., 2011. (Lisovsky Yu. A. Economy of madness. Moscow, 2011).

Престовиц К. Страна-изгой. Односторонняя полнота Америки и крах благих намерений. СПб., 2005. (Prestovits K. Rogue country. Unilateral completeness of America and crash of good intentions. St. Petersburg, 2005).

Якунин В. И., Сулакшин С. С. и др. Политическое измерение мировых финансовых кризисов. М., 2012. (Yakunin V. I., Sulakshin S. S., et al. Political measurement of world financial crises. Moscow, 2012).

Juglar C. Des crises commerciales et leur retour periodique en France, en Angleterre et aux Etats Unis. Paris, 1862.

Kydland F., Prescott E. Time to Build and Aggregate Fluctuations // Econometrica. 1982. Vol. 50. No 6. Pp. 1345–1370.

Maddison A. Dynamic Forces in Capitalist Development. Oxford, 1991.

В зависимости от применяемой методики расчета ВВП США (абсолютная величина или с учетом паритета покупательной способности) достигает трети или четверти всего производимого в мире валового продукта.

Согласно теории финансовых циклов сам по себе кризис не только никуда не девается, а он сам создаёт себя. Клаудио Борио, который является одним из самых популярных и узнаваемых макро-экономистов, работающий в международном банке BIS, написал некое программное ессе. В нём он весьма подробно изложил новую теорию, которая касается причин возникновения текущего кризиса. Согласно этому ессе, циклические финансовые дисбалансы, которые выразились в очень быстром росте кредитования, и вызвали кризис. Он был пропущен всеми мировыми Центральными банками, так как кризис не вписывался в те модели, которые были «по-стандарту» в то время. Тем не менее, даже по прошествии пяти лет, он лечится в корне не верно. Так смягчения, которые не имеют конца и края, лишь ухудшают положение, загоняя болезнь вглубь экономики.

Вот уже в течении 5 лет на разные страны накатываются волны кризиса, который не могут объяснить экономисты в рамках неоклассических и неокейнсианских стандартных теорий бизнес циклов. Клаудио Борио пишет, что для объяснения причин кризиса, нужно применять давно не модную и забытую теорию финансовых циклов.

Когда Япония в девяностых годах погрузилась в нелогичную и непонятную ситуацию, впервые вспомнили эту теорию, которая основана на воззрениях австрийской школы, но она ушла намного дальше от неё. Но даже исследование этого вопроса не позволило спасти мир от печального японского пути.

Знания, которые мы накопили за пару десятилетий, дают понять, что даже самая мягкая политика мировых центральных банков и ФРС здесь не поможет. Только если правительства возьмут на себя все частные долги возможен выход из кризиса, уверяет этот финансист из банка BIS.

Финансовый цикл - что это?

Для экономистов Борио написал коротенькую инструкцию, благодаря которой они, привыкшие думать о финансовой системе как обо обычной системе перераспределения ресурсов, смогут понять концепцию, учитывающую только издержки по транзакциям. Вот эта инструкция:

- Следует думать не о краткосрочной, а о долгосрочной перспективе, так как финансовые циклы значительно длиннее деловых стандартных циклов;

- Так как финансовая система сама создаёт покупательскую способность, а не просто размещает ресурсы, следует думать о монетарной природе экономики. Финансовая система в некотором роде живёт самостоятельной жизнью;

- Нужно думать глобально, так как мировая экономика с её продуктовыми, финансовыми и промежуточными рынками на данный момент уже достаточно хорошо интегрирована;

Как пишет Клаудио, находящийся на передовой этого нового теоретического направления - финансовый цикл не имеет общепринятого определения.

Близкий смысл имеет определение - «взаимосвязи наших с вами представлений о рисках, ценности активов, финансовых ограничениях, которые являются само-продуцирующимися, приводят к сначала к буму, а потом к падению финансовых рынков».

Наше текущее положение в финансовом цикле наиболее точно показывает стоимость кредита и цены на недвижимость. Обычно эти два компонента взаимосвязаны, так как при покупке или строительстве недвижимости особенно важно кредитование. Куда меньшую взаимосвязь с указанными двумя ориентирами имеют цены на акции. Процентные ставки, премия за риск, волатильность, плохие кредиты и тому подобное также имеет своё значение при исследовании финансовых циклов. Деловые циклы сменяются чаще финансовых. Частота их повторения равна пяти-восьми годам. Согласно измерениям, которые проводятся с 1960-х годов, усреднённое значение длины финансового цикла для 7 наиболее развитых экономик равно 16 годам.

Кризис следует сразу же после пика финансового цикла. Зачастую, банковский кризис начинается в тот момент, когда цикл подходит к своей верхней точки. Если кризис был вызван внешними потерями финансовых институтов и потерями банков, то он не шёл сразу за пиком - эти выводы сделаны на основании изучения всё тех же семи развитых экономик. Так, недавно появившиеся проблемы в германских и швейцарских банковских системах связаны были с финансами циклами США и стран Европы;

После экономического кризиса рецессия намного легче, чем после финансового кризиса. Так зачастую спад на 50 процентов более ущемляющий, в отличии от падения, которое вызвано деловым циклом;

Можно предсказать кризис. Теория финансовых циклов современности позволяет обнаружить в будущем признаки кризиса. Риски при этом можно определить в реальном времени и довольно таки точно. Одним из самых чётких ориентиров является положительное отклонение от исторических норм показателя кредита к валовому внутреннему продукту и цен на активы, недвижимость особенно, которое происходит одновременно. Указанные два отклонения вместе дают весьма чёткий сигнал к приближению пика и скорому началу кризиса;

Роль международного компонента циклов растёт вместе с глобализацией. Это определяется, к примеру, по размеру доли кредитов, которые заграничные банки выдают не финансовым предприятиям;

Политика государства влияет на продолжительность цикла. Увеличение свободы финансовой политики сильнее проявляет нисходящую и восходящую часть цикла;

Открытая макроэкономическая политика в условиях глобализации также приводит к буму - появляется больше возможностей для роста кредитования и цен на активы, растёт экономический потенциал и появляется потенциал для более меньшей инфляции. И указанная последняя особенность заставляет центральные банки, которые озабочены таргетированием инфляции, не замечать бум и не ужесточать монетарную политику. Чуть позже становится только хуже, так как «внезапно» за бумом грядёт кризис;

Для понимания финансовых циклов нужно кое что забыть

Модели, по мнению Борио, которые дают возможность подбирать верную политику и прогнозировать кризисы, в обязательном порядке должны содержать в себе 3 следующих аспекта:

- Бум в финансах вызывает кризис, а не только предшествует ему. Кризис - это появляющиеся во время стадии бума последствия уязвимости системы;

- Долги и кредитование в целом и являются любому буму своеобразным двигателем, так как компании дают себе право больше покупать и тратить. А это приводит в свою очередь к неверному размещению ресурсов - как рабочей силы, так и капитала. Затем, когда потоки наличности и цены на активы в стадии спада начинают сокращаться, все задолженности превращаются в силу, которая сдерживает восстановление - бизнес, правительства и домохозяйства для восстановления своих балансов стремятся экономить;

- Между моделями потенциального выпуска следует учитывать разницу:

по стандартной теории - это выпуск на таком уровне, когда обеспечивается полная занятость и ускорения инфляции не наблюдается. Предполагают в таком случае, что экономика, достигшая своего потенциала, будет оставаться здесь бесконечно долго и до момента, когда её выбьет отсюда внешний шок. В такой модели инфляция является надёжным индикатором текущего выпуска - он ниже или выше своего потенциала; - инфляция, по теории финансовых циклов, может быть весьма стабильной, тогда как выпуск будет или быстро расти, или снижаться - финансовые дисбалансы играют здесь свою роль. О выпуске инфляция ничего при этом не может сообщить;

В итоге, нужно выкинуть из головы всё, что мы знаем от теории рационального поведения рынков, которая почила во время кризиса:

- Нужно уйти от идеи, что экономические агенты имеют полную информацию о состоянии рынков и поведение этих агентов рационально. Следует понимать, что у агентов информация не полная;

- Следует помнить о том, что отношение к риску меняется в зависимости от информации о состоянии экономики;

- Кроме того, финансовая система - она сама создает покупательскую способность, и всё также служит системой трансферта ресурсов.